こんにちは。かわ吉です。

投資信託でインカムを狙うなら、高い分配金利回りの投資信託に投資したいですよね。

もちろん、分配金の『量』と『質』のバランスは重要なので、分配金の利回りのみに着目して投資判断をするのは大変危険です。

しかし、大半の人は時間を掛けて投資信託の分析する時間がありません。

そこで、かわ吉ブログではそのような投資家のために投資信託を分析する記事を定期的に書いています。

今回、分析するファンドは『東京海上・世界モノポリー戦略株式ファンド(毎月決算型)』です。

このファンドは、2021年7月15日以降、分配金が増配基調となっています。予想分配金提示型ファンドの低迷によってインカムが狙えていない投資家に新たなインカム源になるかもしれません。

この記事が、インカム狙いの読者の資産運用の一助になれば幸いです。

ではいきましょう。

かわ吉はツイッターもやっておりますので是非フォローをよろしくお願いします。

①ファンドの概要

まずはこのファンドの概要をまとめます。

| 委託会社 | 東京海上アセットマネジメント |

| 純資産(1/13) | 294億円 |

| 基準価格(1/13) | 14,399円 |

| 決算頻度 | 毎月 |

| 設定日 | 2020年3月13日 |

| 償還日 | 2030年1月15日 |

| 信託報酬 | 年率1.7985% |

| 信託財産留保額 | なし |

このファンドの概要から分かることは以下になります。

・純資産は294億円あり、早期償還のリスクは低い

・償還日まで約7年あるため、長期保有も可能

・信託報酬は高め

・毎月決算型のため、毎月インカムを狙うことができる

・毎月決算型であるが、基準価格が10,000円を大きく超えておりたこ足分配ファンドではないかも

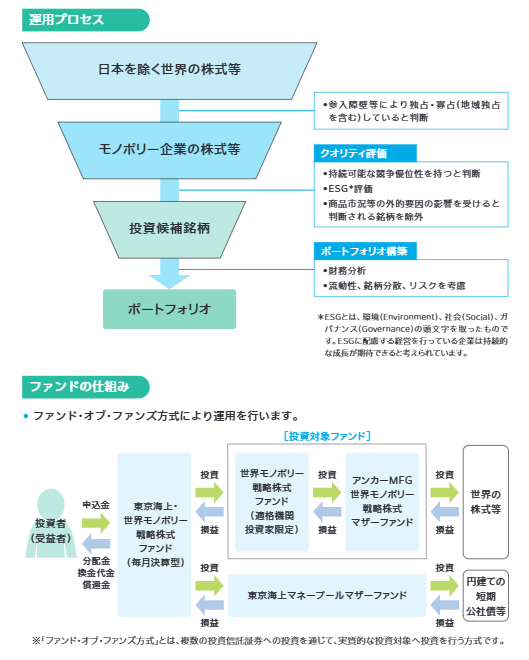

②ファンドのコンセプト

このファンドのコンセプトは以下になります。

特色①:日本を除く世界の株式等の中から、『モノポリー企業』の株式等に投資します

ファンドにおけるモノポリー企業の定義:高い参入障壁により、一定の地域においてモノ・サービス等を独占・寡占していると判断する企業を指す

特色②:銘柄選定にあたっては、持続可能な競争優位性を持つと判断される銘柄を選別します

特色③:モノポリー企業いの株式等の実質的な運用は、『マゼラン・アセット・マネジメント・リミテッド』が行います

特色④:外貨建資産については、原則として為替ヘッジを行いません

③具体的な組入銘柄と投資比率

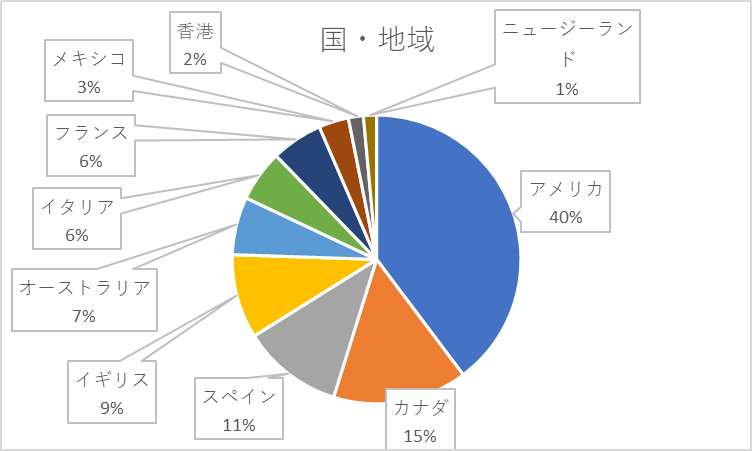

まずは国別の投資比率からチェックしてみます。

アメリカがポートフォリオの40%を占めています。その他は、カナダ・スペイン・イギリスなどの先進国で構成されています。

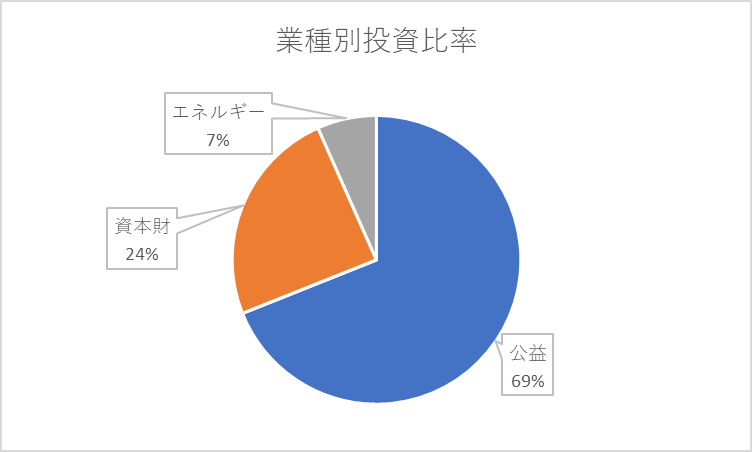

では続いて業種別投資比率を見てみます。

比較的ディフェンシブな公益セクターがポートフォリオの約70%を占めています。残りは資本財セクターとエネルギーセクターとなります。

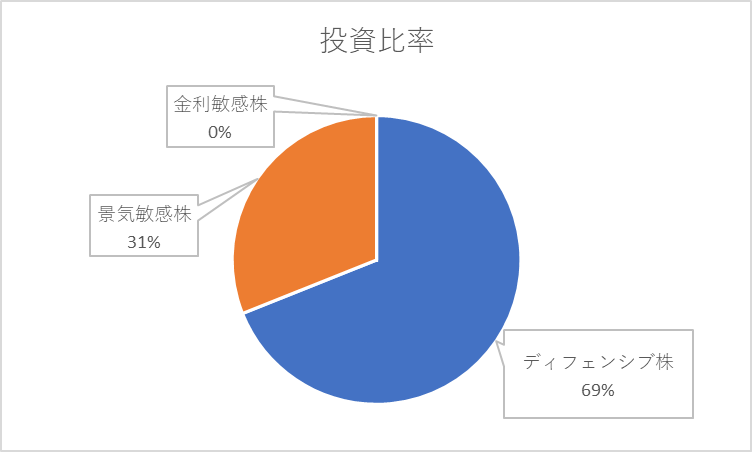

これをもっとシンプルにするために。ポートフォリオを金利敏感株・景気敏感株・ディフェンシブ株の3つに分けて分析してみます。

参考:ポートフォリオを以下の3つに分けることで、そのファンドのリスクがざっくりではありますがイメージできます。

①金利敏感株:金利動向の影響を強く受ける銘柄でリスク度合いが大きい

②景気敏感株:景気動向の影響を強く受ける銘柄でリスク度合いは大きい

③ディフェンシブ株:金利動向や景気動向に左右されにくい銘柄で比較的リスク度合いが小さい

これだけ見れば、ディフェンシブ株の比率が高いのでリスクが低いファンドに見えます。

しかし、組入上位10銘柄のPERをチェックすると必ずしもそうではない可能性があります。

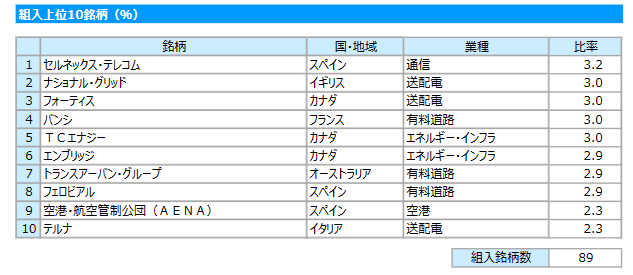

では次に具体的な個別銘柄についてチェックします。

これらのPER(株価収益率)についてチェックします。公益セクターは業績が安定している一方で、爆発的な業績UPは難しいセクターだと考えています。そうであればPERは比較的低い銘柄で構成されていると予想しています。

ではPERを見てみます。

| 銘柄 | PER(株価収益率) 2023年2月17日時点 |

| セルネックス・テレコム | - |

| ナショナル・グリッド | 12.37 |

| フォーティス | 20.07 |

| バンシ | 7.2 |

| TCエナジー | 8.68 |

| エンブリッジ | 14.6 |

| トランスアーバン・グループ | 266.79 |

| フェロビアル | 14.39 |

| 空港・航空管制公団(AENA) | 37.39 |

| テルナ | 18.02 |

このことから以下のことが分かります。

・上位10銘柄の平均PERは39.95倍と高め(公益セクターの平均PERは15倍から20倍程度)

・比較的、割高な銘柄が多いかもしれないし、決してリスクが低いポートフォリオとは言えないかも

感覚ではなく実際のリスク度合いを数字で比較してみましょう。

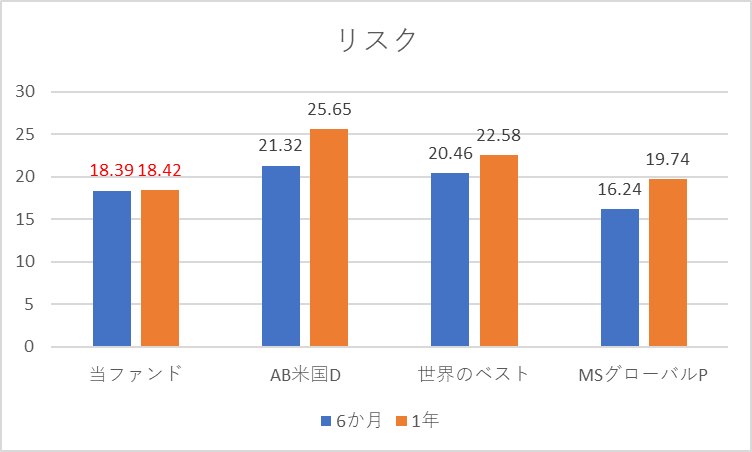

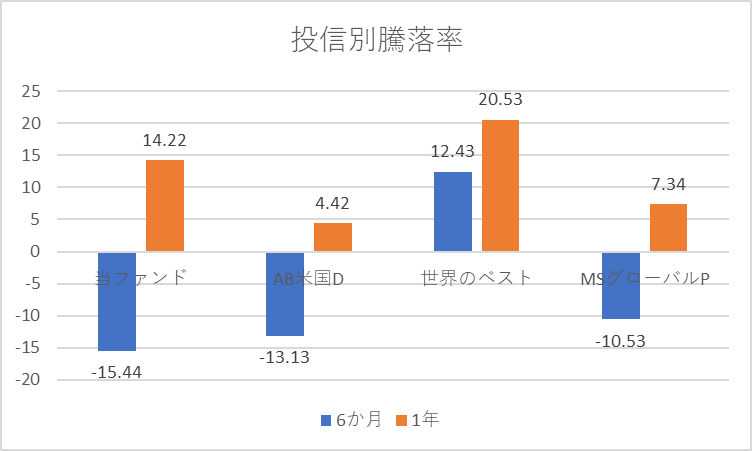

今回、このファンドと比較するのはアライアンスバーンスタイン米国成長株投信Dコース・世界のベスト(毎月決算型・為替ヘッジなし)・モルガンスタンレーグローバルプレミアム株式オープン(為替ヘッジなし)です。

東京海上・世界モノポリー戦略株式ファンド(毎月決算型)は運用歴が浅いので6か月と1年のリスクで比較します。

実際に数字で比較すると、このファンドのリスク度合いは普通だと考えます。なぜならでポートフォリオがディフェンシブ株中心で構成されているモルガンスタンレーグローバルプレミアム株式オープンとほぼ同等だからです。それに加えてリスク度合いの高い金利敏感株や景気敏感株の比率が高いAB米国成長株Dと世界のベストよりもリスクは低くなっています。

ちなみにリターンも比較してみましょう。

ディフェンシブ株にしては下落率も上昇率も大きいですね。

データがまだまだ少ないのでパフォーマンスについてはもう少し長期間でチェックしたいところですね。設定がコロナショック直後なので、大きな下落経験がまだありません。

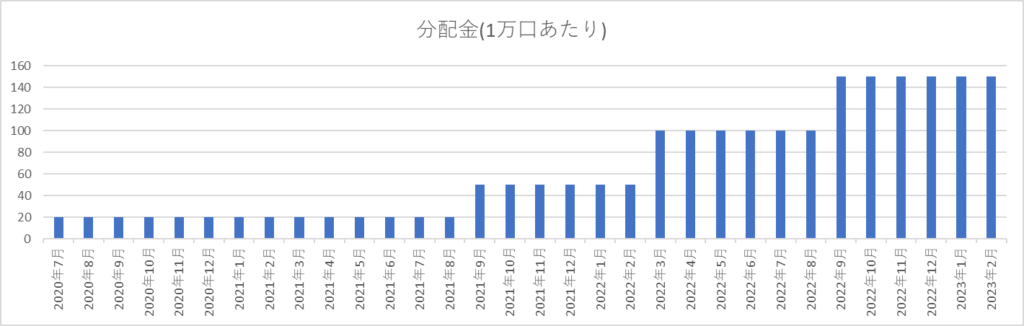

④分配金実績

では最後にメインの分配金実績についてチェックしてみます。

2020年7月以降の分配金は、増配基調となっています。

直近1年間の分配金利回りは10%程度です。悪くない水準であることに加えてまだ減配になったことがありません。

しかし、いくら増配基調でも基準価格が右肩下がりであれば、分配金の原資が投資元本であるたこ足ファンドです。基準価格が分配金を出しながらも右肩上がりのファンドであれば本物のインカムファンドです。

では設定来の基準価格の推移を見てみましょう。

現時点では基準価格がしっかり右肩上がりで推移しているのでたこ足ファンドではなさそうです。ちなみに設定来のパフォーマンスは+44.65%です。この点は良いですね!!

結論:インカムファンドとしては活用の余地あり【販売会社も多数あり】

今回はインカム狙いとして東京海上・世界モノポリー戦略株式ファンド(毎月決算型)を分析してみました。

結論として、このファンドは検討の余地あります。

そのように考える理由は以下になります。

分配金は増配基調かつ減配の実績なし

基準価格も右肩上がりでありたこ足分配ファンドではない

ポートフォリオの約70%がディフェンシブ株で構成されておりリスク度合いは低め?

ただし、気になる点もあります。

運用歴が浅い

大きな下落を経験していないため、下落に対する耐性が未知数

運用管理コストは高い

以上の点から考えると、インカムファンドとして投資価値はあるが、実力が未知数な面もあるためポートフォリオの一部に加えるのはありかもしれない。

ちなみにこのファンドの販売会社は以下になります。

SBI証券や楽天証券などの大手ネット証券での取り扱いもあります。ただし野村證券・大和証券などの大手証券会社では取り扱いがない点には注意です。ちなみに松井証券での取り扱いもあります。

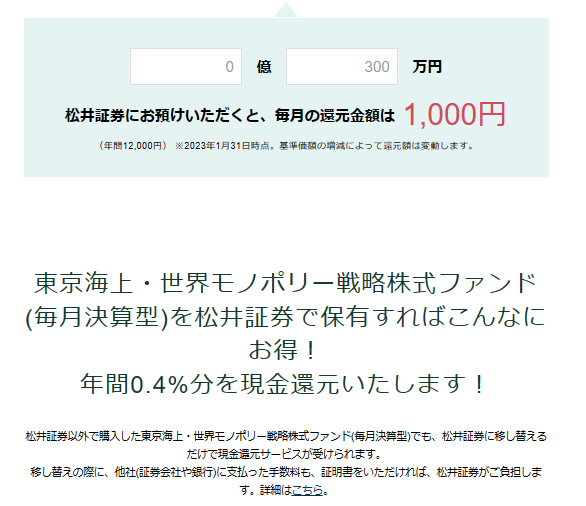

このファンドは松井証券で保有することをオススメします。

その理由は、松井証券では、当社が受け取る信託報酬のうち0.3%を超える部分をすべて投資家に還元する『投信毎月現金・ポイント還元サービス』があるからです。

たとえば、このファンドを300万円購入し1年間保有した際の還元は以下になります。

もちろんこの還元分とは別に分配金ももらえます。松井証券では、投資信託の購入時手数料は無料であることに加えて、投資信託の銘柄選びなども教えてくれる専門ダイヤルもあります。

サービスが手厚い証券会社です。

検討してみてください!

以上、お役に立てれば嬉しいです。

他にも投信分析やっています。