こんにちは。かわ吉です。

直近1年は円安の影響もあり、為替ヘッジなしのファンドは株価が下がっていてもそれ以上に円安の恩恵を受けたことで、比較的良いパフォーマンスになっていました。

一方で為替ヘッジありのファンドは鳴かず飛ばずのパフォーマンスでこの期間は中々報われませんでした。

ただ、これからの相場を考慮すれば、インカムを狙うなら為替ヘッジありの予想分配金提示型ファンドもリスク分散で投資を検討するフェイズに入ってきていると思います。

では、為替ヘッジありの予想分配金提示型ファンドはどのような基準で選べば良いのでしょうか??

そこで今回は、為替ヘッジありの予想分配金提示型ファンドの選び方について解説してみようと思います。

この記事が読者の資産運用の一助になれば幸いです。

ではいきましょう。

かわ吉はツイッターもやっておりますので是非フォローをよろしくお願いします。

円高に備える

まずは、なぜ今の時点で、為替ヘッジありの予想分配金提示型ファンドへの投資を検討すべきなのかということについて解説します。

その理由は、『円高』です。

ドル円は、一時150円を超える場面がありましたが、2022年11月14日時点で140円台までドルが下落しています。

なぜ円高に振れているのかは、私よりも詳しい人がたくさんいらっしゃいますので、そちらをご覧ください。

円高は、為替ヘッジなしの予想分配金提示型ファンドに大きなインパクトを与えます。

たとえば、直近の150円から140円の円高になることで▲6%に影響があります。もし為替が140円から約1年前の110円程度の水準に戻った場合、基準価格は▲20%程度の影響があります。

だから、円高に対するリスクヘッジはしておいて損はないはずです。これまで通りの為替リスクを取りまくるポートフォリオには悪い環境になる可能性はあります。

金利低下局面は好機

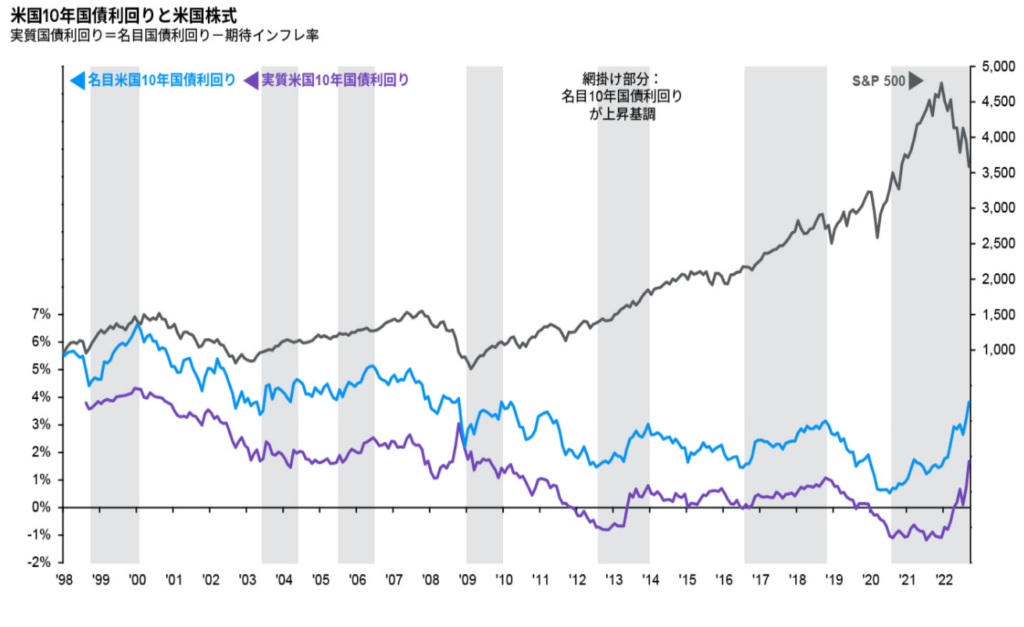

金利下落局面は、株価と為替ヘッジコストの面では好機です。

まずは、株価の面から解説します。

金利下落局面では、株価は上昇する傾向があります。

ただこれは、為替ヘッジありなしは関係なく投資対象が株式であれば共通して言えることですね。

ポイントは、為替ヘッジコストです。

そもそも為替ヘッジありとは、為替の影響を受けにくくする仕組みです。

イメージとしては、為替ヘッジするということは、『保険料を払って、為替リスクをほぼ0にする』ということです。

では、保険料はいくらなのかというと、これは変動します。

保険料の計算式は以下になります。

「為替ヘッジコスト=外貨の短期金利-日本円の短期金利」

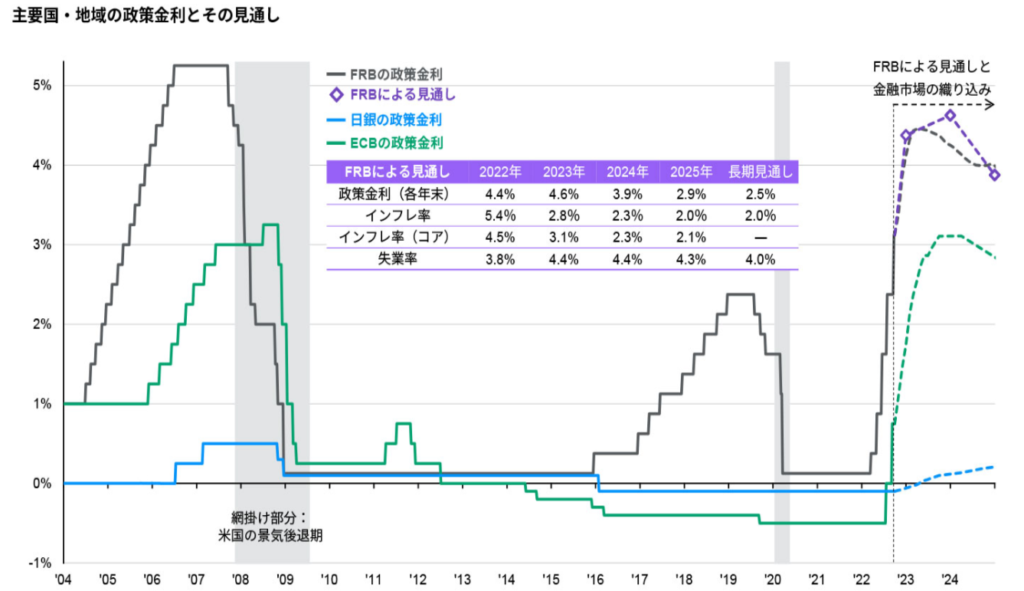

為替ヘッジコストが大きくなる局面とは、ドル円でいうと、ドルの短期金利は上昇するが、円の金利が下落もしくは現状維持する場面です。

直近はFRBは政策金利を上げ続けています。12月も利上げの方向ではありますが、利上げペースは鈍化させる可能性もあります。そうなれば、日米の短期金利差の拡大は一服し縮小していくことで為替ヘッジコストは安くなる可能性があります。

基本的に金利差が縮小すれば円高に振れる可能性が高まると思います。そうなれば、為替ヘッジなしの予想分配金提示型ファンドは株価の上昇と円高でパフォーマンスは相殺される可能性があります。

一方で、為替ヘッジありの予想分配金提示型ファンドは株価上昇の恩恵を受けながら、円高にも対策ができて、為替ヘッジコストも安くなる可能性が高まります。

もし、今後円高局面が到来すれば、為替ヘッジありの予想分配金提示型ファンドの方が、パフォーマンスが良くなる可能性は十分あると考えています。

オススメする予想分配金提示型ファンドの特徴とは?

では、円高に備えたいインカム狙いの投資家が検討すべき予想分配金提示型ファンドの特徴は何でしょうか??

この特徴は2つあります。

1つは、為替ヘッジなしで基準価格が10,000円を大きく上回っている予想分配金提示型ファンドです。

ぶっちゃけ、為替ヘッジなしで基準価格が10,000円を大きく上回るファンド数は決して多くありません。

基準価格が一番大きい予想分配金提示型ファンドでも、11,000円前後なので、余力は10%程度しかありません。為替が1ドル140円から126円程度なら耐えれる範囲です。

2つ目の特徴は、為替ヘッジありで基準価格が10,000円を超えている予想分配金提示型ファンドです。

大半の為替ヘッジありの予想分配金提示型ファンドは、日米の短期金利差の拡大によるヘッジコストの上昇と株価の下落で、基準価格が10,000円を大きく割っているファンドが非常に多いです。

このようなファンドの基準価格の上昇も期待できないことはないですが、分配金が支払われる基準価格10,000円まで到達するのに時間がかかる可能性はあります。そのことを考慮するなら、基準価格が10,000円に近いファンドから投資を検討する方が、分配金を早めに受け取れると思います。

具体的なファンドとは?

2つの特徴を抑えたところで、具体的なファンドを紹介します。参考程度にご覧ください。

1つ目の為替ヘッジなしで基準価格が10,000円を大きく上回っている予想分配金提示型ファンドとしては『モルガンスタンレーグローバルプレミアム株式オープン(予配)』です。

このファンドのポートフォリオは、リスクの高い金利敏感株や景気敏感株の比率を抑えて、ディフェンシブ株中心で構成されています。2022年11月11日時点の予想分配金提示型ファンドの基準価格ランキングの第1位となっています。

今のような金利動向や景気動向が不安定な局面を生き残っているのはさすがです。詳しいランキングは以下の記事で解説しておりますので是非ご覧ください。

続きまして、2つ目の為替ヘッジありで基準価格が10,000円を超えている予想分配金提示型ファンドとしては、『ティーロープライス米国割安優良株Cコース』の基準価格がより10,000円に近いですね。

このファンドは過去の記事でも解説しましたが、アライアンスバーンスタイン米国成長株投信C・Dコースとの相性は悪くないファンドだと思います。ただ、まだ新しいファンドなので様子を見ながら投資していった方が良いと思います。

その他のファンドとしては以下になります。

| ファンド名 | 基準価格(11/11) |

| モルガンスタンレー・インフラ株式 | 9,620円 |

| フィデリティ・世界割安成長株 | 9,598円 |

| フィデリティ・世界バリュー株 | 9,415円 |

| モルガンスタンレー・グローバルプレミアム株式 | 9,334円 |

| 野村ACI先進医療 | 9,017円 |

一番下の野村ACI先進医療はテーマ型ファンドなので、少し注意が必要ですがそれ以外は比較的ポートフォリオも分散されているので悪くないと思います。

予想分配金提示型ファンドを買うなら松井証券を検討すべき

予想分配金提示型ファンドはインカムを狙う点では、優れたファンドだと思います。一方で、運用管理コストが高い点には注意が必要です。

予想分配金提示型ファンドの信託報酬は、年1.5%を超えるファンドが大半です。このコストはバカになりません。

しかし、『コストが高いファンド=悪』ではないと思います。それは、コストが高くてもパフォーマンスが良いファンドは多数あるからです。 問題はコスト高ではなく、『大半の投資家がコストの高い優良ファンドをお得に運用できる証券会社を知らない』ということだと考えています。

では、予想分配金提示型ファンドに投資するにあたってオススメの証券会社は??

それは『松井証券』です。なぜ松井証券がオススメなのかはこちらの記事で解説しておりますので是非ご覧ください。

ただし、口座開設前にご自身が投資したいファンドの取り扱いが松井証券であるかは一度確認してください。

以上、お役に立てればうれしいです。