こんにちは。かわ吉です。

先日の記事でグローバルAIファンド(予想分配金提示型)の基本的な概要についてまとめました。

今回は、このファンドを少しだけ深堀します。内容としては、このファンドの弱点について解説してみます。

この記事がこのファンドの購入を検討している投資家のお役に立てれれば幸いです。

ではいきましょう。

かわ吉はツイッターもやっておりますので是非フォローをよろしくお願いします。

①高い信託報酬

グローバルAIファンド(予想分配金提示型)の信託報酬は、年1.925%です。これは高い水準です。

予想分配金提示型ファンドの平均が1.5~1.7%になると考えています。それと比較すると少し高い水準になります。

『信託報酬が高い=悪いファンド』と考えるのは少し短絡的ですが、コストは安いに越したことはありません。

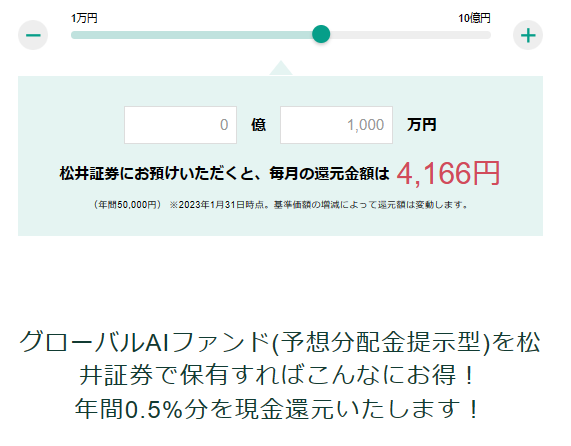

グローバルAIファンド(予想分配金提示型)に投資して、キャピタルゲインとインカムゲインの両方を狙いたい投資家は、このファンドを松井証券で買付して保有してみてください。

松井証券が受け取る信託報酬のうち、0.3%を超える部分を投資家に還元してくれる『投信毎月現金・ポイント還元サービス』があります。

このファンド1,000万円を松井証券で1年間保有すると年間5万円のキャッシュバックを受けることができます。

0.5%は決して高い還元率ではないかもしれませんが、ちりも積もれば山となります。コストが高いファンドを運用するときは、是非松井証券を活用してみてください。

②金利敏感株に偏ったポートフォリオ

このファンドのポートフォリオは金利敏感株に偏っています。

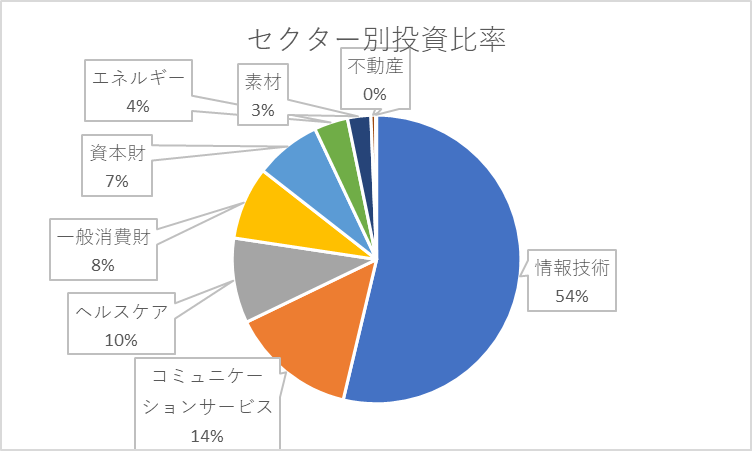

まずはセクター別の投資比率からチェックしてみましょう。

情報技術セクターがポートフォリオの約50%を占めています。

ただ、これだけではこのファンドのリスク度合いがイメージしにくいので、この投資セクターを金利敏感株・景気敏感株・ディフェンシブ株の3つに分けて分析してみましょう。

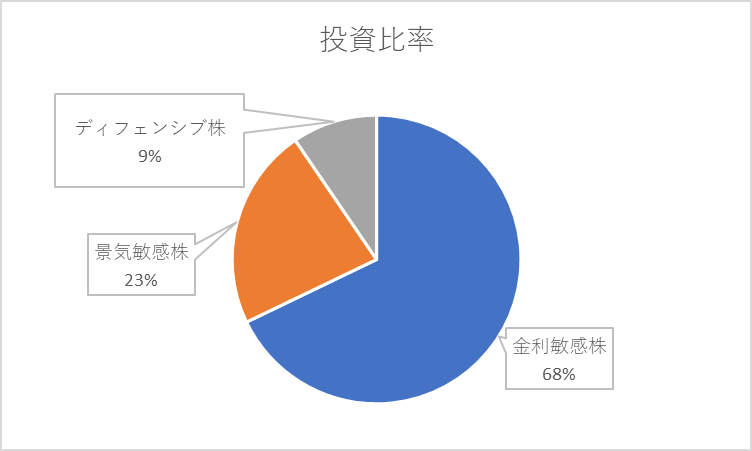

参考:ポートフォリオを以下の3つに分けることで、そのファンドのリスクがざっくりではありますがイメージできます。

①金利敏感株:金利動向の影響を強く受ける銘柄でリスク度合いが大きい

②景気敏感株:景気動向の影響を強く受ける銘柄でリスク度合いは大きい

③ディフェンシブ株:金利動向や景気動向に左右されにくい銘柄で比較的リスク度合いが小さい

このことから以下のことが推測されます。

①ポートフォリオの大半は金利敏感株で構成されているため金利上昇局面には注意が必要

②ディフェンシブ株の比率が低いため、リスク度合いは高い

③FRBの金融政策が本格的に利下げに向かえば大きなリターンが狙えるかもしれない

このポートフォリオがボコボコになる局面は利上げ局面です。基本的にPERが高い銘柄が多いので金利動向に大きく左右されます。

しかし、逆を言えば、金利が低下し始める局面では恩恵を受けやすいポートフォリオになる可能性が高いかもしれません。

投資するタイミングでパフォーマンスが大きく変動するポートフォリオなので慎重に投資したいところですね。少なくとも金利上昇局面で手を出すと狙えるリターンはかなり小さくなると考えています。

③リスク度合いの高い銘柄も多数組み込まれている

組入上位10銘柄のPERをチェックするとこのファンドのポートフォリオの特徴が見えてきます。

| 銘柄 | PER |

| オンセミコンダクター | 20.86 |

| ブロードコム | 22.66 |

| ディア | 17.62 |

| シュルンベルジェ | 22.17 |

| ズームインフォ | 67.88 |

| テスラ | 53.78 |

| エレバンスヘルス | 17.82 |

| マーベルテクノロジー | - |

| アリババ | 146.93 |

| マイクロチップ | 22.82 |

S&P500のPERは、約18倍なのでそれと比較すると少し高い水準になりますね。

PERが高いと金利上昇時に大きく下落するリスクが高まります。今のようなFRBの金融政策が利上げから利下げに転じる局面ではあまり大きなリスクになりませんが、金利上昇局面では大きなリスクになりますので注意が必要です。

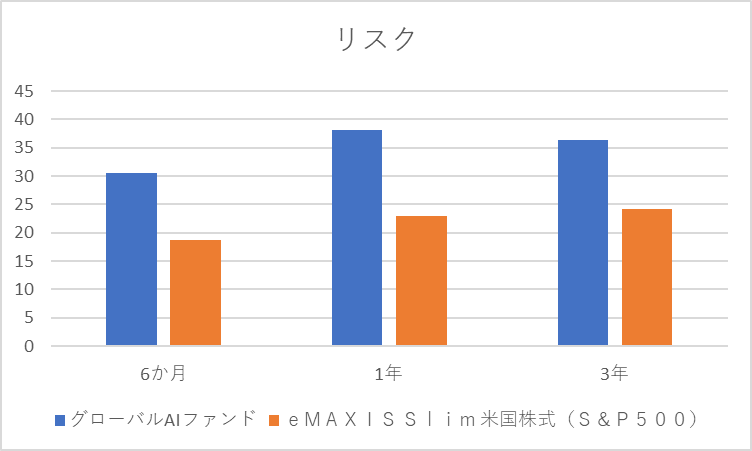

ちなみにS&P500指数に連動するインデックスファンドであるeMAXIS Slim 米国株式(S&P500)とリスク度合いを比較した結果が以下になります。

直近3年で比較すると、S&P500種指数の1.5倍程度リスクが高いと認識でOKです。

下落局面では投資家をガンガン振り落とすファンドかもしれませんね。

まとめ

今回は、グローバルAIファンド(予想分配金提示型)の弱点について解説しました。

まとめると以下になります。

①高い信託報酬

②金利敏感株に偏ったポートフォリオ

③リスク度合いの高い銘柄も多数組み込まれている

弱点も考え方を変えれば長所になりえます。しっかりファンドの特性を理解した上で正しい使い方をしたいですね。

以上、お役に立てれば嬉しいです。

かわ吉ブログでは、アライアンスバーンスタイン米国成長株投信C・Dコースに関する記事も更新しています。