こんにちは。かわ吉です。

アライアンスバーンスタイン米国成長株投信(C・Dコース)は、インカム狙いの投資家には最適なファンドの1つです。

ただこのファンドに迫る勢いの予想分配金提示型ファンドがあります。

それは『グローバルAIファンド(予想分配金提示型)』です。

過去にこのファンドの記事を書いています。

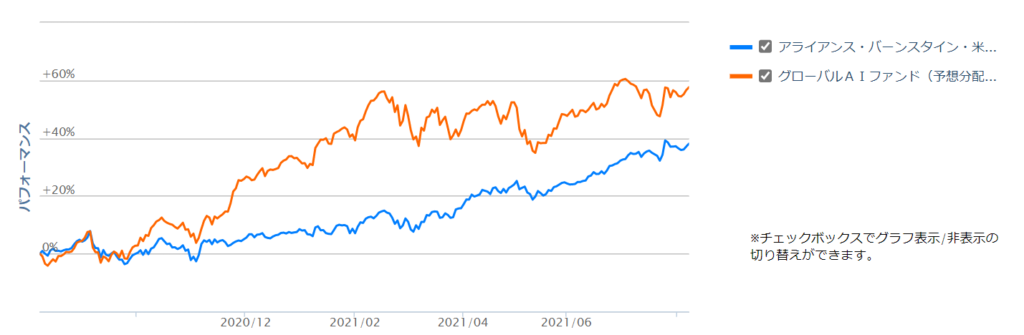

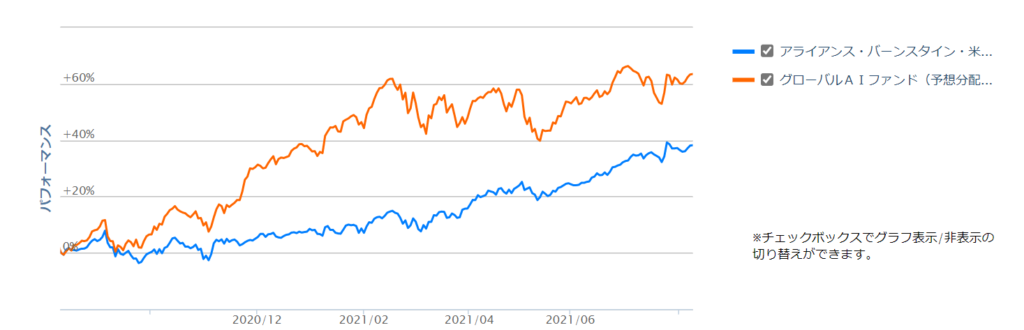

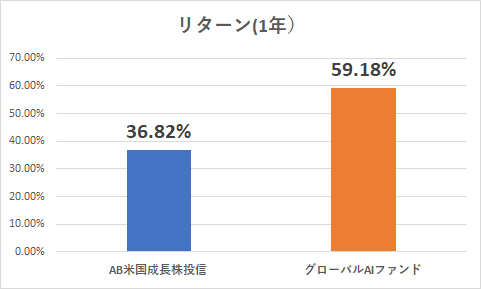

このファンドはまだ歴史は浅いんですが、直近1年で見れば王者『アライアンスバーンスタイン米国成長株投信』よりもパフォーマンスが良いんです。

これだけ見ると『アライアンスバーンスタイン米国成長株投信じゃなくてグローバルAIファンドの方がいいじゃん!!王者はグローバルAIファンドだ!!』と思われるかもしれません。

ただこのファンドって注意点があって、誰でも彼でも買うべきファンドではないと考えます。このファンドが合っていない人が、短期的なパフォーマンスだけを見て買うと良い結果にならない可能性があります。

そこで今回は、『グローバルAIファンド(予想分配金提示型)』を買うべき人の特徴を3つ解説します。

ではいきましょう。

①リスク許容度高めの人

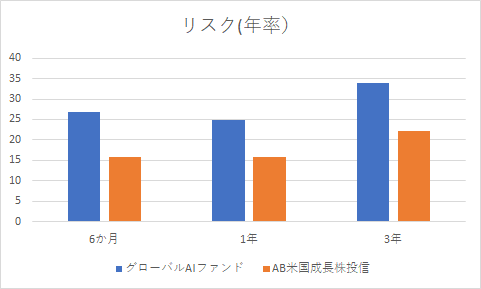

過去の記事でも解説しましたが、『グローバルAIファンド(予想分配金提示型)』はリスク度合いが、『アライアンスバーンスタイン米国成長株投信』と比較すると高くなります。

グローバルAIファンド(予想分配金提示型)はまだ若いファンドなので、運用期間が長い本家のグローバルAIファンドとアライアンスバーンスタイン米国成長株投信のリスク(年率)を比較すると以下のようになります。

リスク度合いは、アライアンスバーンスタイン米国成長株投信の約1.5倍程度です。

最近の相場では、大きく上振れしていますが今後大きな調整局面になったときの下落幅は大きくなる可能性はあります。

『リスク×2倍=最大損失』ですから、大きな調整局面では瞬間風速で▲50%程度の下落はあり得るかもしれません。

この事実を考慮した上でこのファンドの組入比率を決めていきましょう。リスク許容度の低い方は、メインのファンドにはしない方がよいかもしれません。

②セクターの分散よりパフォーマンス重視

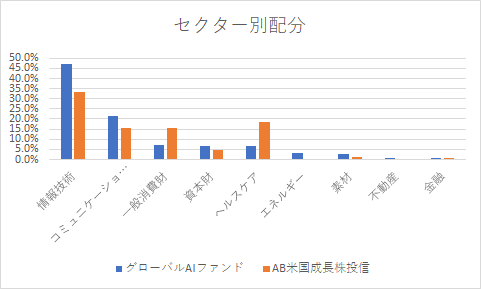

『グローバルAIファンド(予想分配金提示型)』はセクターの分散が弱いです。

青色のグラフが『グローバルAIファンド(予想分配金提示型)』です。ポートフォリオの中心は情報技術とコミュニケーションサービスであり、この2つのセクターで6割を超えます。

現状は、情報技術やコミュニケーションサービスはアメリカの十八番の分野ですからこの偏りはファンドの良いパフォーマンスに貢献しています。

直近1年のパフォーマンスがこちらです。

リターンの差は2倍とまではいきませんが、セクターの比率が違うだけでこのくらいの差が生まれます。

セクターが偏ってもリターンを狙っていきたい投資家には最適なファンドです。言い換えれば結局はリスク許容度の高い人向けということですね。

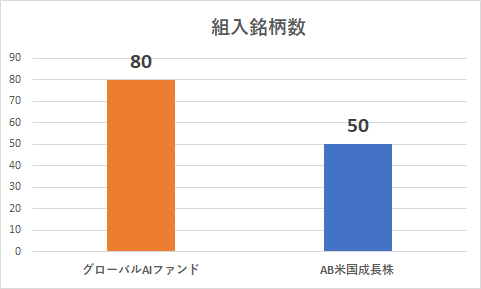

③組入銘柄数は多くしたい人

『グローバルAIファンド(予想分配金提示型)』は、セクターは偏っておりますが組入銘柄数はAB米国成長株投信より多いんです。

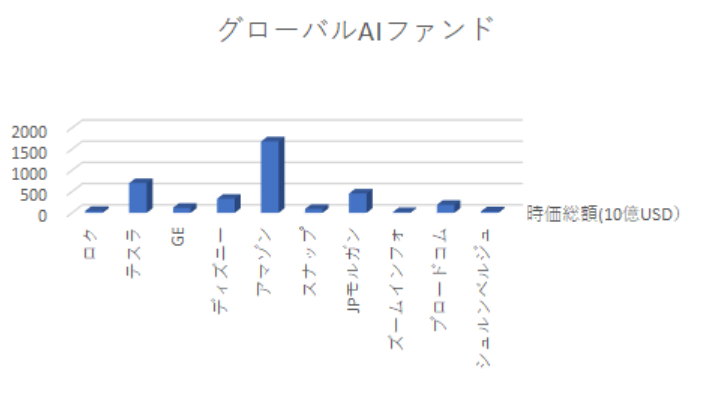

組入上位10銘柄の時価総額はそこまで大きくないので、リスク度合いを調整するために組入銘柄数を増やしているのかもしれません。

グローバルAIファンドを買いたい投資家の意向は、パフォーマンス重視でしょうから組入銘柄数はあまり気にしない人が多いかもしれません。

まとめ

グローバルAIファンド(予想分配金提示型)を買うべき人の特徴を3つ紹介しました。

特徴は、リスク許容度の高い人・セクターの分散よりパフォーマンス重視の人・組入銘柄を多くしたい人でした。

セクターの偏りや組入銘柄上位10銘柄の時価総額の小ささなどを考慮すれば、『リスク許容度の高い人』向けのファンドだと言えます。

多少の荒波も覚悟でリターンを狙いたい投資家はもってこいのファンドです。

以上です。お役に立てれば嬉しいです。

ではまた

以下のような記事も書いています。

GAFAM中心のファンドを検討しているならば『三菱UFJNASDAQオープン』はいかがですか??