こんにちは。かわ吉です。

アライアンスバーンスタイン米国成長株投信に投資して後悔している人はいますか??

ちょっとだけ後悔しています。。。分配金狙いで保有していたけど、このファンドへの投資比率がついつい大きくなってしまい今回の調整局面で思った以上にやられてしましました。。。

資産運用しているとそのようになってしまうことはよくあります。私も何度も何度も同じミスを繰り返してきました。ただそうような辛い経験は意味あるものだと思っています。

なぜですか??お金が減って資産運用に失敗しているのに!!

今回の調整で予想以上の含み損に落胆している人は、リスクを取り過ぎていた可能性があります。アライアンスバーンスタイン米国成長株投信は、優良ファンドとは思いますがリスクが低いとは一度も思ったことはありません。このファンドに偏ったポートフォリオは、非常にリスクが高いと思います。

じゃあどうすれば良かったんですか??

もう少しリスクの低いファンドもポートフォリオに組み込んでみるのもありだと思います。

そりゃそうだけど、リスクを落としてインカムは引き続き狙える予想分配金提示型ファンドのようなものはありますか??

あると思います。そのファンドは米国ツインスターズファンドA・Bコースです。

あまり聞いたことがないですね。どのようなファンドですか??

一言でいうと、『米国株・米国債券へ投資するバランス型の予想分配金提示型ファンド』です。

今回は、バランス型の予想分配金提示型ファンドである米国ツインスターズファンドについて解説してみようと思います。アライアンスバーンスタイン米国成長株投信と比較しながら解説していきます。ただシンプルにするために、今回比較するのは米国ツインスターズファンドBコースとアライアンスバーンスタイン米国成長株投信Dコースで比較します。

この記事を読んでいただくと以下のメリットがあります。

米国ツインスターズファンドについて知ることができる

アライアンスバーンスタイン米国成長株投信Dコースとの違いが分かる

このファンドを組み入れる必要があるかどうか分かる

この記事が読者の資産運用の一助になれば幸いです。

ではいきましょう。

①米国ツイン・スターズ・ファンドとは??

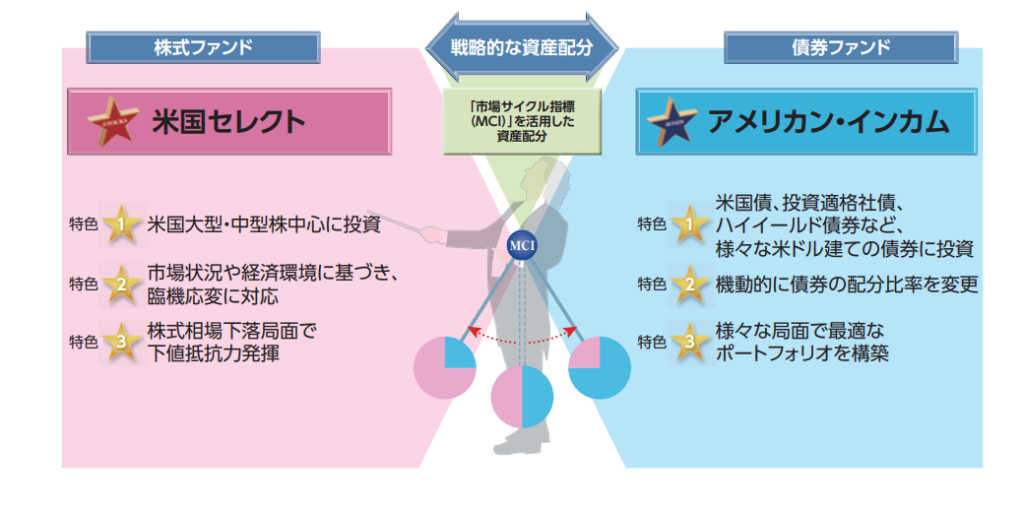

このファンドの特色は以下になります。

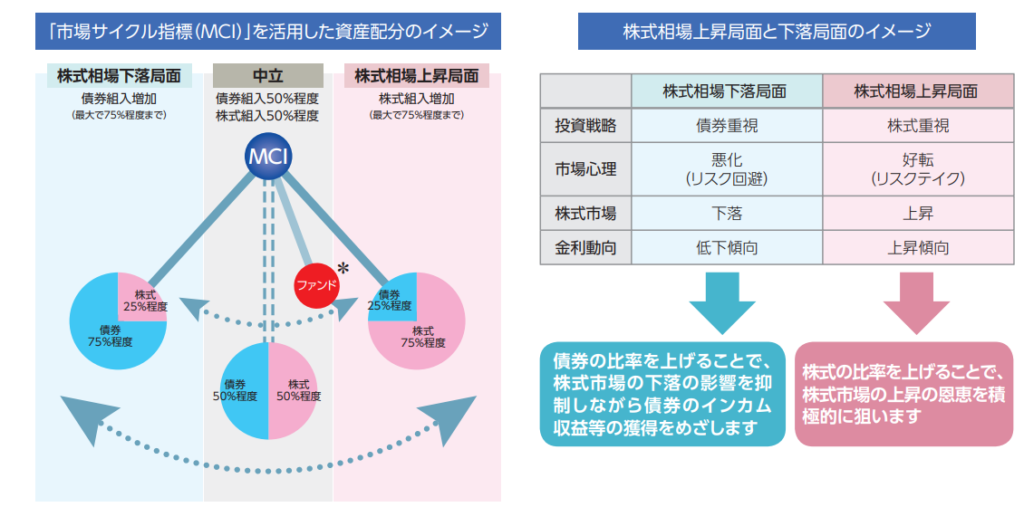

米国セレクトおよびアメリカン・インカムに投資し、株式の値上がり益と債券のインカム収入等の獲得を目指します

これら(米国株と米国債券)の組入比率を市場動向に合わせ、戦略的に変動させてトータルリターンの向上を目指します

投資対象ファンドの運用および組入比率の助言は、アライアンスバーンスタインが行います

「為替ヘッジあり」と「為替ヘッジなし」の2つのコースがある

一言でいえば、株式と債券の比率を機動的に切り替えてリスクコントロールするバランス型の予想分配金提示型ファンドです。

しかもこのファンドの運用および組入比率の助言は、アライアンスバーンスタインがやってくれるんですね。少し安心かもしれません。

そうですよね。

ただこのファンドはアライアンスバーンスタイン米国成長株投信と比較してリターン・リスクや分配金等はどのくらい差が出るのですか??

その点はかなり重要ですよね。では順番に解説していきますね。

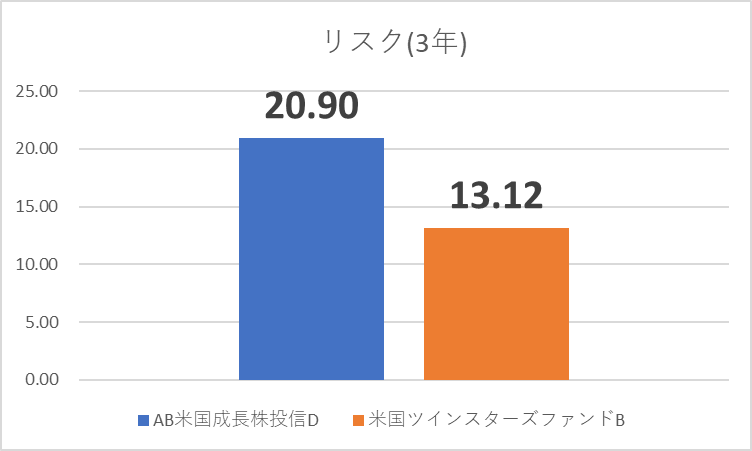

②リスク・リターンはどのくらい違う??

まずはリスクとリターンについて見てみましょう。

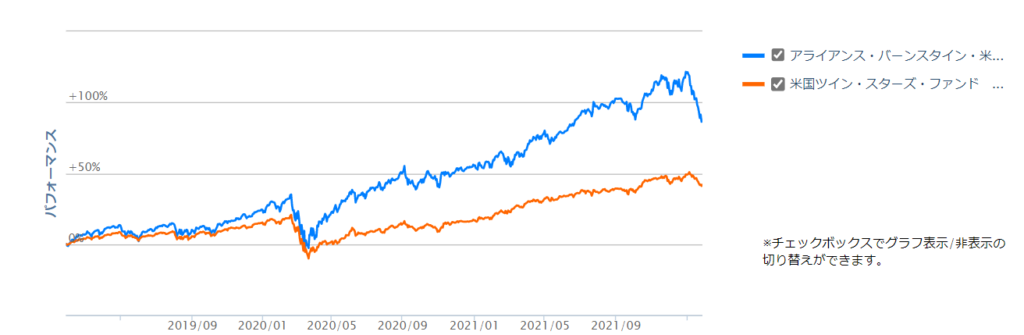

まず先に直近3年の基準価格の推移をご覧ください。

ほぼ動きは連動していますね。ただ値動きの幅は、米国ツインスターズファンドの方が小さいのは分かります。

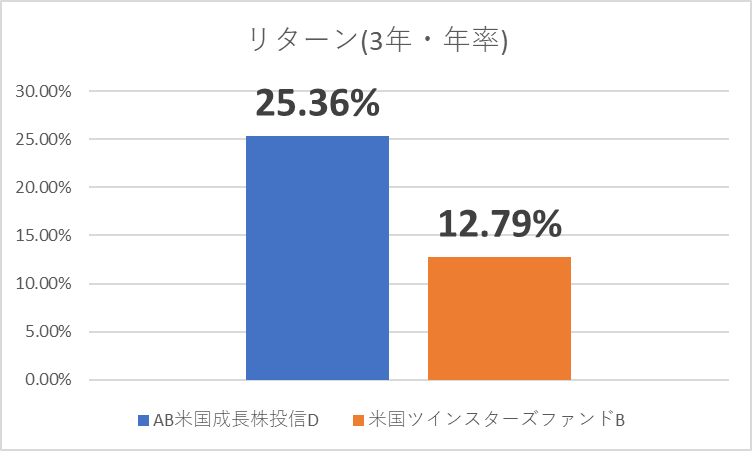

そうですね。直近の調整局面も下落幅は違いますね。この期間を具体的に数字で比較した結果が以下になります。

リターンは、ほぼアライアンスバーンスタイン米国成長株投信の半分ですね。

そうですね。アライアンスバーンスタイン米国成長株投信のリターンに慣れていると、米国ツインスターズファンドのリターンには満足しにくいかもしれませんね。では次にリスクも比較してみましょう。

リターンは米国ツインスターズファンドの方が弱い一方で、リスクはしっかり抑えられていますね。

そうですね。ただ、2020年のコロナショック時は株式だけではなく債券も売られる局面もありましたから、下落幅の差はそこまで大きくはなかったです。ただ、直近の調整相場は、下落率が10%程度違いますから分散投資の効果はありそうです。

ただ3年のリスクとリターンのバランスを図るシャープレシオで見ると、米国ツインスターズファンドの方が悪いです。ただ比較する期間で結果は変わってきますから、あまり気にしなくてOKだと思います。

米国ツインスターズファンドの方がリターンは半減するけど、リスクも抑えられるのでリスクを調整するためのツールとしてはあり!!

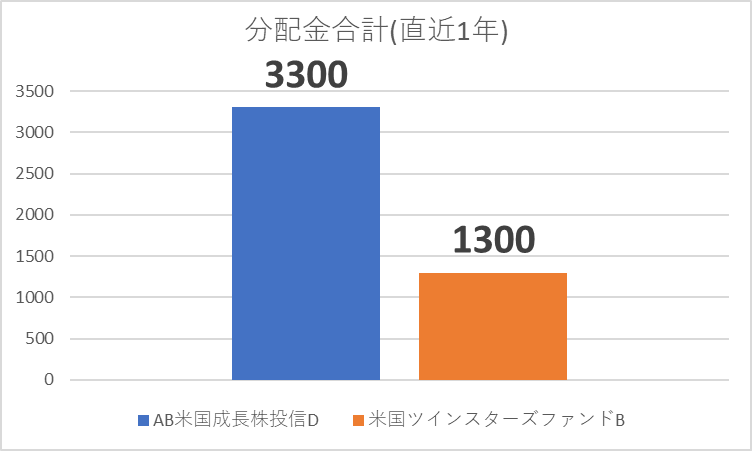

③分配金はどのくらい違う??

リスクが低いのは分かったけど、しっかり分配金は狙えるの??

アライアンスバーンスタイン米国成長株投信には及ばないけど、直近1年の実績が決して悪くないです。

分配金は、半分以下になってしまうんですね。

そうですね。

もし仮に1年前に100万円投資した場合はどうなりますか??

アライアンスバーンスタイン米国成長株投信Dコース:約28万円(税引前)

米国ツインスターズファンドBコース:約12万円(税引前)

やはり実際に受け取れる分配金も半分以下になるんですね。

そうですね。リスクを落とした分、これは仕方ないかもしれません。あと、米国ツインスターズファンドの決算は年4回なので、分配金は毎月ではなく年4回になります。この違いにもご注意ください。

分配金は直近1年で比較すると、米国ツインスターズファンドBコースはアライアンスバーンスタイン米国成長株投信Dコースの半分以下

まとめ

今回は、アライアンスバーンスタイン米国成長株投信よりもリスクを落としたバランス型の予想分配金提示型ファンドである米国ツインスターズファンドを解説しました。

結論としては以下になります。

米国ツインスターズファンドは、一言でいうと『株式と債券の比率を機動的に切り替えてリスクコントロールするバランス型の予想分配金提示型ファンド』

米国ツインスターズファンドの方がリターンは半減するけど、リスクも抑えられるのでリスクを調整するためのツールとしてはあり!!

分配金は直近1年で比較すると、米国ツインスターズファンドBコースはアライアンスバーンスタイン米国成長株投信Dコースの半分以下

米国ツインスターズファンドの決算は3か月に1回なので、分配金を受け取れる回数は年4回に減る

アライアンスバーンスタイン米国成長株投信のホルダーかつ直近の調整局面で予想以上に含み損が出ている場合、リスクを取りすぎている可能性があります。そのような方は、ポートフォリオのリスクを落とすことをオススメします。その方法として米国ツインスターズファンドを検討してみるのはいかがでしょうか??

以上、お役に立てれば嬉しいです。

かわ吉は、ツイッター(かわ吉@現役地方銀行員のお金ブログ) もやっておりますので是非フォローをよろしくお願いいたします!!