こんにちは。かわ吉です。

最近の日本株は堅調に推移しています。

これまで米国株中心のポートフォリオを組んでいる投資家にとっては面白くない相場環境ですね。

長期的な視点であれば、米国株中心のポートフォリオでOKだと思います。ただ、短期的には日本株のパフォーマンスの方が良いかもしれませんね。

そのように考えるとにポートフォリオに日本株が入っていないのは機会損失になるリスクがありますね。

シンプルにポートフォリオに日本株を加えるならコストの安いインデックスファンドを買うのもありです。

しかし、このブログの読者の方はインカムにうるさい人が多い(?)と思います。

そこで、そのような投資家の方のために2023年5月時点の日本株かつ分配金利回りが7.5%を超えるファンドをピックアップしてみました。

この記事が読者の資産運用の一助になれば幸いです。

良さげなファンドは後日、個別記事で詳しく解説してみようと思います。

ちなみに今回ランクインしているファンドは比較的運用管理コストが高いものが多いです。

当ブログでは、運用管理コストが高いファンドは松井証券で保有することをオススメしています。

その理由は、松井証券では販売会社が受け取る信託報酬の内、0.3%を超える部分を投資家に還元する投信毎月現金・ポイント還元サービスがあるからです。

詳細は以下の記事で解説しておりますのでご興味ある方はご覧ください。

ではいきましょう。

かわ吉はツイッターもやっておりますので是非フォローをよろしくお願いします。

分配金利回りが7.5%超は9ファンド

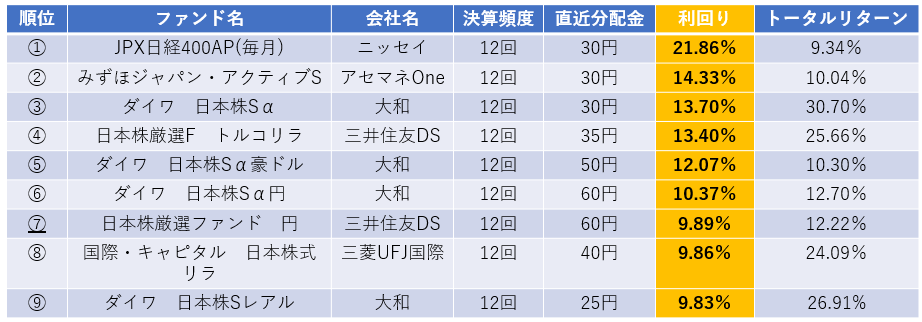

日本株&分配金利回りが7.5%を超えているのは、以下の9ファンドです。

分配金利回りが一番高いのは、JPX日経400APでした。9ファンドの中で唯一20%を超えたファンドです。

しかし、トータルリターンは9ファンドで一番低くなっています。少し分配金を過剰に出し過ぎて他のファンド以上に複利の効果が薄くなっているもしくは組入銘柄に問題があるかのいずれかであることが考えられます。

分配金の質より量に拘りたい投資家は検討する価値があるかもしれません。ただ後述しますが、このファンドの分配金は右肩下がりとなっていますので注意が必要です。

分配金利回りも高くてトータルリーンも良いファンドで見ると、3位のダイワ日本株Sαや4位の日本株厳選ファンド(トルコリラ)、8位の国際・キャピタル日本株式リラが良く見えます。ただこれらのファンドは若干クセが強いの注意が必要です。その理由も後述します。

分配余力が高いのは??

インカムを狙う投資家にとって分配金利回りは大切な指標です。

しかし、分配金利回りのみに着目してファンド選びを行うと痛い目に遭うリスクが高いです。

なぜなら、それが必ずしも継続するとは限らないからです。無理をして高い分配金利回りを維持しているファンドはいずれ息切れします。つまり、減配になるということです。

最も分配金利回りが高い状態を基準にして資金計画を立てることはオススメしません。なぜなら減配になったときにその計画が崩れるからです。

そうならないようにするには、ファンドの見極めが重要です。

では、ファンドを見極める際にチェックすべき指標はなんでしょうか??

それは、『分配余力』です。

分配余力とは、分配可能原資を当期分配金で割ったものを指します。(ざっくり言えば、基準価格を直近の分配金で割ったもの)

つまり、今の分配金をあと何か月継続できるか示した指標です。

分配余力が多いファンドは、今の分配金を継続できる可能性が高いことを意味します。一方で、余力が少ないファンドは、今の分配金を維持することは難しいかもしれません。

そのように考えれば、ファンド選びをする際に分配余力はチェックすべき指標だと思います。

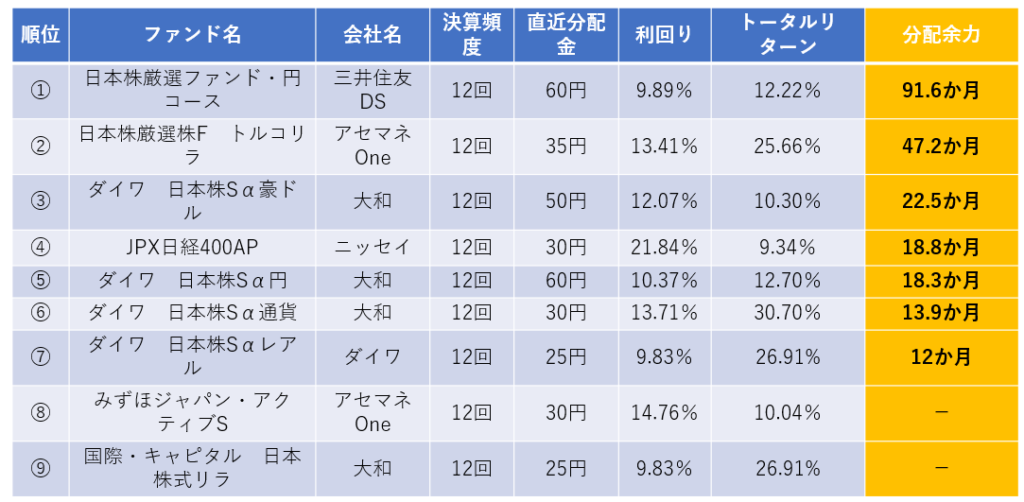

では今回のファンドを分配余力の高い順に並び替えてみます。

分配余力で並び替えると1位は日本株厳選ファンド・円コースの91.6か月となりました。これは今の分配金を7.5年分は続ける余力があるということです。

その一方で、ダイワ日本株Sαレアルの分配余力は12か月となっています。つまり、このファンドが直近の分配金水準を維持すれば1年しかもたないということです。このようなファンドが今後減配せずにいられるだろうか、いやない(反語)。

分配金利回りだけではなく、分配余力をしっかりチェックした上でファンド選びをしましょう。

癖の強いファンドが多い

今回のランキングにランクインしているファンドの投資対象は日本株です。

『日本株に投資する』と聞くと、大半の投資家は日本円で投資していると考えます。

しかし、分配余力1位の日本株厳選ファンド・円コースファンド以外のファンドは外貨もしくはデリバティブ取引を活用したものとなっています。ようは、仕組みが少し複雑になっています。

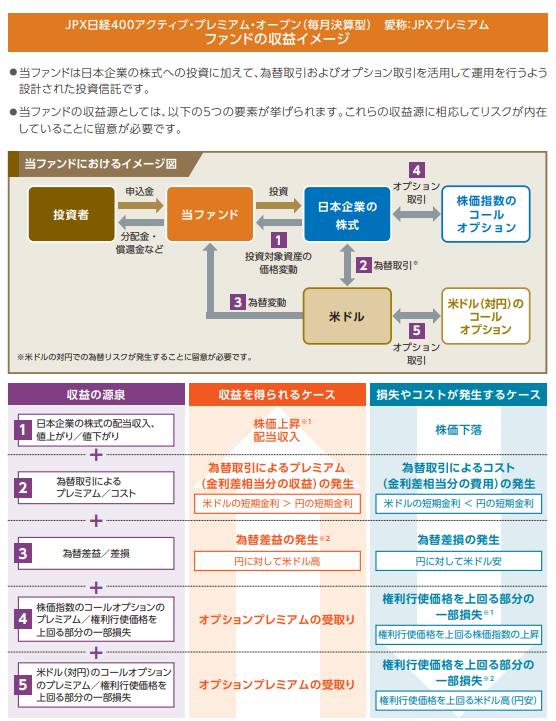

たとえば、唯一分配金利回りが20%を超えていたJPX日経400APの仕組みは以下になります。

この表を見てこのファンドの変動要因が理解できなかった人は、このファンドへ投資するのはやめましょう。

おそらくこの表を見て変動要因がすぐに理解できた人はかなり少ないと思います。

何事においても自分自身でしっかり理解できない商品への投資は避けましょう。予想外の損失を被る可能性があります。

あとは新興国通貨で日本株に投資する商品は非常にリスクが高いので判断は慎重に行いましょう。

シンプルイズザベスト

個人的には、金融商品は仕組みがシンプルなものに投資すべきだと考えます。その理由は投資判断をしやすくするためです。

仕組みが複雑な商品は、今の相場と自分の保有商品の相性が良いのかイメージしにくいです。

そうなると投資判断が遅れますので、予想外の損失を被るリスクが高まります。

大きな損失を防ぐためにも仕組みがシンプルな金融商品への投資をオススメします。

今回のランキングの中では、分配余力が第1位の日本株厳選・円コースがシンプルな金融商品に該当すると考えます。

現状で、投資対象が日本株かつ毎月のインカムが狙えるバランスの良いファンドは『日本株厳選ファンド・円コース』だと考えています。

次回から、このファンドを少し深堀してみようと思います。

お楽しみに!!

以上お役に立てれば嬉しいです。