こんにちは。かわ吉です。

『インベスコ世界厳選株式オープン<毎月決算型>』の5月の分配金報告です。

このファンドの為替ヘッジなしのコースについては2017年以降1万口あたりの分配金が150円を下回ったことはありません。つまり、分配金は安定しているファンドということです。

為替ヘッジありのコースについても分配金は比較的安定しています。

ただ、このファンドはアライアンスバーンスタイン米国成長株投信C・Dコースと異なり、明確な分配方針はありません。

つまり、ある日突然、分配金が減配されたり無配になるリスクがあると考えています。

だから、このファンドを保有する際は、ファンドの変化をチェックする必要があります。

どのような点に注意すべきかは以下の記事で解説しています。

チェックすべき項目は2点あります。それは、分配金と基準価格です。

ただ、ホルダーの方が毎回チェックするのは面倒ですから、このブログ記事で毎月解説します。

この記事が、このファンドのホルダーやこれからこのファンドへの投資を検討している人のお役に立てれば幸いです。

ではいきましょう。

かわ吉はツイッターもやっておりますので是非フォローをよろしくお願いします。

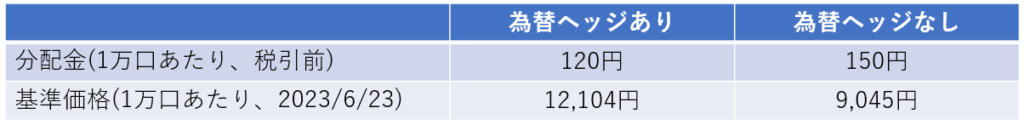

6月の分配金実績と基準価格

まずは、6月の分配金実績から確認してみましょう。

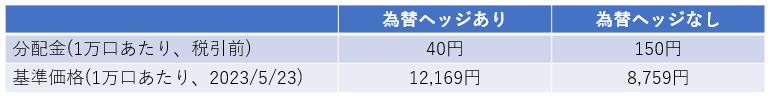

ちなみに先月の分配金実績と基準価格はこちらになります。

分配金(1万口あたり)は、為替ヘッジありが200%増配で為替ヘッジなしは現状維持となりました。

為替ヘッジありの分配金は変動幅が大きいですね。基本は40円ですが、不規則で80円や120円になることが多々あります。

基準価格は、為替ヘッジありが▲65円(▲0.53%)、為替ヘッジなしが286円(+3.26%)となりました。

円安の影響がかなり大きい印象です。

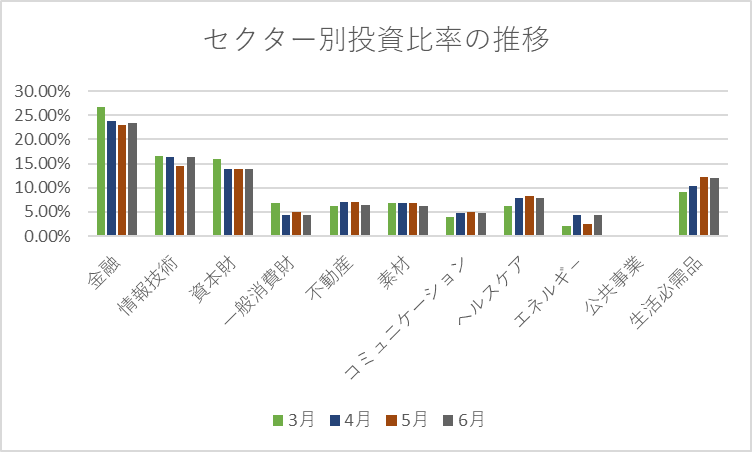

ディフェンシブの動きはストップ

6月は、ディフェンシブ株(生活必需品とヘルスケア)の比率は、下がりました。

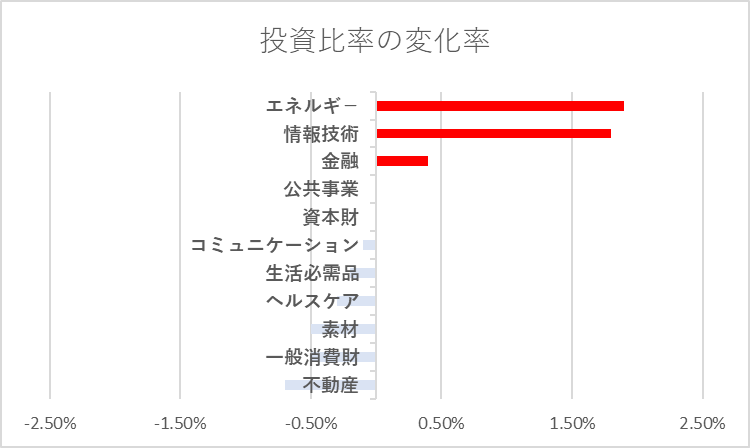

5月と比較して投資比率が高まったのは、エネルギー・情報技術・金融の3セクターです。

一方で不動産・一般消費財・素材の投資比率は下がりました。

5月と6月を比較して投資比率が大きく上昇したセクターは、エネルギーと情報技術でした。これらのセクターは、かわ吉ブログにおいて前者が景気敏感株で後者が金利敏感株と定義しています。

これら株式は、前者が景気動向に大きく左右され、後者は金利動向に大きく左右されます。

一方で、金利動向や景気動向に大きく左右されない株式をディフェンシブ株と定義しています。具体的には生活必需品やヘルスケアセクターがこれに該当します。

この3つに分けてポートフォリオを分析するとそのファンドがどのような相場環境で上昇し下落するかイメージしやくなります。

参考:ポートフォリオを以下の3つに分けることで、そのファンドのリスクがざっくりではありますがイメージできます。

①金利敏感株:金利動向の影響を強く受ける銘柄でリスク度合いが大きい

②景気敏感株:景気動向の影響を強く受ける銘柄でリスク度合いは大きい

③ディフェンシブ株:金利動向や景気動向に左右されにくい銘柄で比較的リスク度合いが小さい

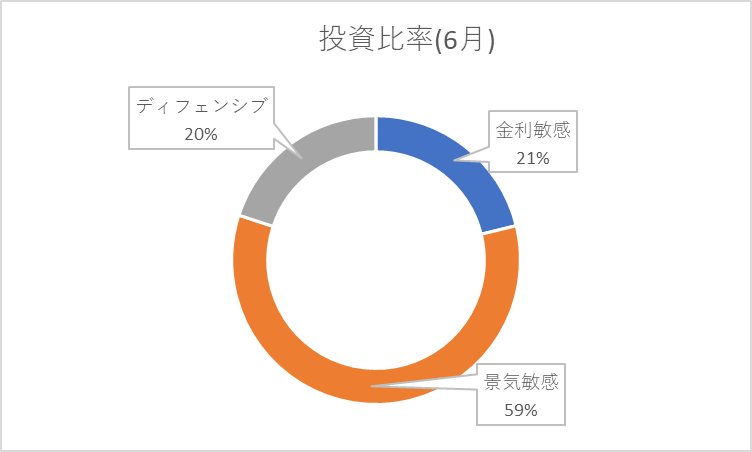

ちなみにインベスコ世界厳選株オープンのポートフォリオをこの3つに分類した結果がこちらになります。

景気敏感株の比率が高いファンドなので景気動向に大きく左右される可能性が高いことが予想されます。

ちなみに先月はこちらになります。

ディフェンシブ株の比率が下落した一方で、金利敏感株の比率が高まりました。

引き続き景気敏感株の比率が高いポートフォリオとなっています。

運用概況と今後のファンド見通し(2023年5月31日)

以下はこのファンドを運用しているインベスコアセットマネジメントの見解です。

■運用概況

AI関連の売上増加への期待が高まり株価が大幅に上昇した米国の大手半導体メーカーBROADCOMや、引き続き堅調な業績を背景に株価が上昇した英国の投資会社3i GROUPなどが、プラスに寄与しました。

一方、無線通信インフラを提供する米国の不動産投資信託AMERICAN TOWERはインフレ抑制を重視して各国中央銀行が利上げを続けるとの見方が広まったことから嫌気され、株価は下落、マイナスに寄与しました。

また、香港の生命保険会社AIA GROUPも、中国景気の回復鈍化などが懸念されたことから株価は下落、マイナスに寄与しました。

5月は、4月に新規で購入した英国の日用品・医薬品メーカーRECKITT GROUPをポジション構築のため、追加で購入しました。また、米国の保険会社PROGRESSIVEやノルウェーの石油探査および開発会社AKER BPなどもバリュエーションが魅力的な水準となったことから、追加で購入しました。

一方、株価が上昇したスイスの大手製薬会社NOVARTISやオランダの半導体メーカーBESEMICONDUCTOR INDUSTRIESを、より魅力的な投資機会に資金を移すため、一部売却しました。

●今後の見通し

今後も、金利・インフレ動向、各中央銀行の金融政策、地政学リスクの台頭を背景に金融市場の変動性は高まる可能性があります。米連邦準備制度理事会(FRB)をはじめとする各国の中央銀行による利上げの継続により、インフレは徐々に抑制され、2023年を通じて、金利は将来のインフレ低下を見込んで推移していくと見込んでいます。

今までの大幅な利上げ、個人貯蓄の減少、銀行の貸出基準の厳格化などが、時間差で経済成長に影響を与える可能性があると考えており、株式市場は変動の激しい展開になると考えています。

本年に入り、インフレ圧力の継続、各国での政策金利の利上げ、長期化するウクライナ紛争、金融システムへの懸念などを背景に、世界の主要株式市場の不透明感が高い状況が続いています。しかしながら、株式市場はかかる悪材料を織り込みながら、中長期的には上昇に転じると見ております。

当ファンドでは、経営陣の質、ビジネスの構造的優位性、財務健全性などの観点で魅力的な個別企業に注目しています。セクター配分はあくまで個別銘柄選択の結果ですが、主に金融、生活必需品をオーバーウエイト、主に情報技術、一般消費財・サービスをアンダーウエイトとしています。

引き続き継続保有でOK

現状では、基準価格も安定に推移しており分配金の水準をチェックすると先月と大きな変化は無さそうです。とりあえず継続保有でインカムを狙いたいところでね。

ただ注意点しては、ポートフォリオに占める景気敏感株の比率は約60%なので、本格的な景気後退になった場合は基準価格や分配金が大きく変動するリスクがあります。

とはいえ、長期間安定した分配金実績があるのはこのファンドくらいしかありませんから、安定したインカムを狙いたい投資家にとっては最適なファンドの1つになることは間違いないと思います。

ただし、このファンドの信託報酬は約1.9%と高めになっています。これが原因で投資を見送っている人もいるかもしれません。

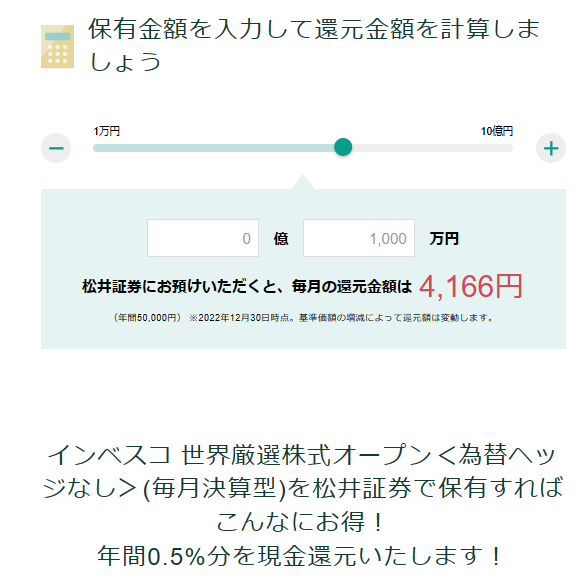

この問題は簡単に解決できます。それは、このファンドを松井証券で保有することです。なぜなら、松井証券には、証券会社が受け取る信託報酬のうち0.3%を超える部分を投資家に還元する『投信毎月現金還元サービス』があるからです。

たとえば、インベスコ世界厳選株式オープン<為替ヘッジなし>(毎月決算型)を松井証券で1,000万円保有した際の還元分は以下になります。

基準価格の変動によって還元分は若干前後しますが、年間50,000円の還元は狙えるかもしれません。もちろん、この還元分とは別に、分配金も全額受け取れます。

コストの高いファンドを長期で保有するなら、圧倒的に松井証券がお得です。是非検討してみてください。

以上、お役に立てれば嬉しいです。

インベスコ世界厳選株式オープン関連記事はコチラです。