こんにちは。かわ吉です。

『インベスコ世界厳選株式オープン<毎月決算型>』の2月の分配金報告。

このファンドの為替ヘッジなしのコースについては2017年以降1万口あたりの分配金が150円を下回ったことはない。つまり、分配金は安定しているファンド。

為替ヘッジありのコースについても分配金は比較的安定している。

ただ、このファンドはアライアンスバーンスタイン米国成長株投信C・Dコースと異なり、明確な分配方針はない。分配金がどの程度出るかは分からない。雰囲気。ただ長期的には分配金実績が安定しているだけ。

つまり、ある日突然、分配金が減配されたり無配になるリスクがあると考えている。

だから、このファンドを保有する際は、ファンドの変化をチェックする必要がある。

どのような点に注意すべきかは以下の記事で解説している。

チェックすべき項目は2点。それは、分配金と基準価格。

ただ、ホルダーの方が毎回チェックするのは面倒ですから、このブログ記事で毎月解説する。

この記事が、このファンドのホルダーやこれからこのファンドへの投資を検討している人のお役に立てればうれピーマン。

かわ吉はツイッターもやっておりますので是非フォローをよろしく!!

2月の分配金実績と基準価格

2月の分配金実績と基準価格は以下。(今月は奇数月コースの分配金はなし)

ちなみに先月の分配金実績と基準価格は以下。

1万口当たりの分配金は、現状維持。安定。この安定感は反則。

基準価格は、為替ヘッジありが+430円(+3.4%)で為替ヘッジなしが+353円(+3.8%)となった。

安定のポートフォリオ

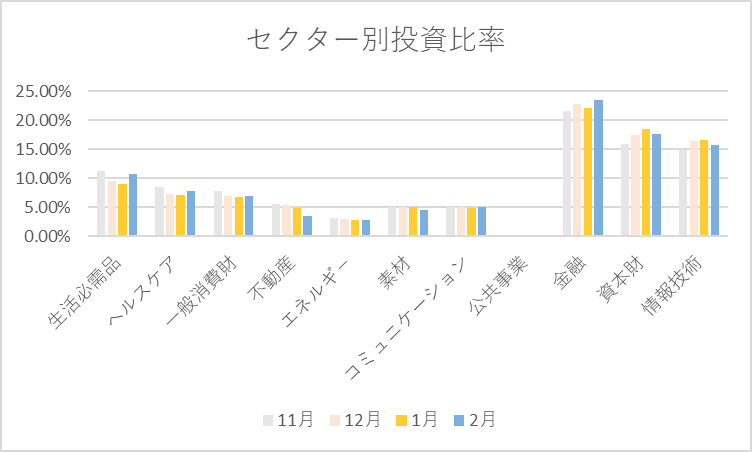

直近4カ月のセクター別投資比率の推移は以下。

1月と比較して投資比率が高まったのは、生活必需品、金融、ヘルスケア、一般消費財、コミュニケーションサービスとなった。一方で、投資比率が下がったのは、不動産、素材、資本財、情報技術だった。

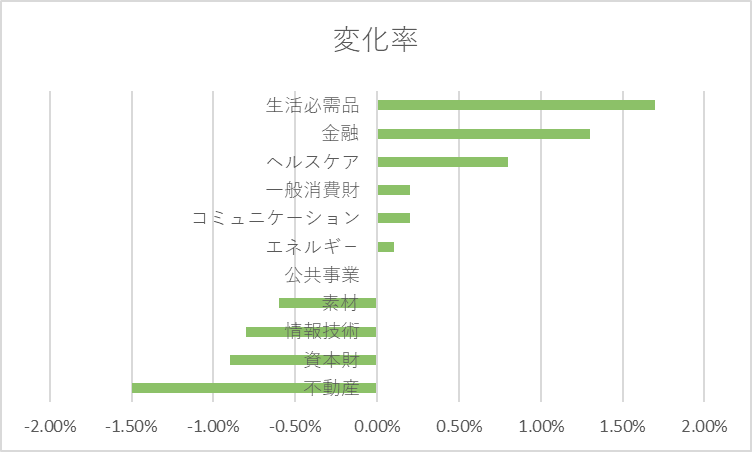

先月と比較した変動率は以下。

このファンドのポートフォリオが、金融・情報技術・資本財の3本柱であることに変化はない。

これらのセクターは、リスクが高い傾向がある。

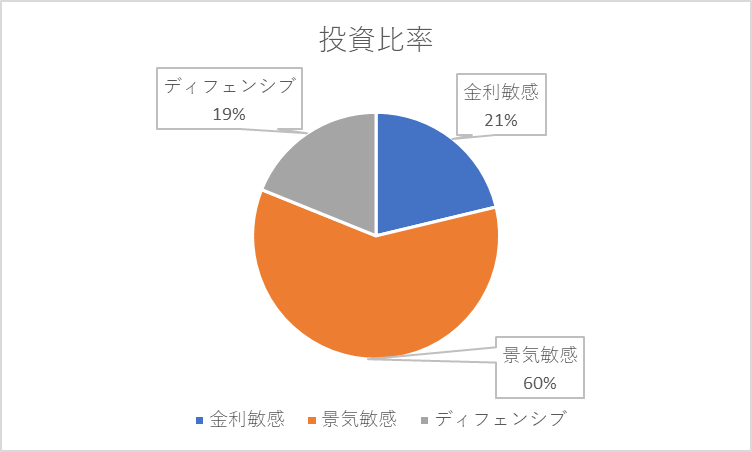

このブログでは、セクターを大きく3つに分けて考えるようにしている。それは金利敏感株・景気敏感株・ディフェンシブ株の3つ。

各セクターを3つに分けた図は以下。

参考:ポートフォリオを以下の3つに分けることで、そのファンドのリスクがざっくりではありますがイメージできます。

①金利敏感株:金利動向の影響を強く受ける銘柄でリスク度合いが大きい

②景気敏感株:景気動向の影響を強く受ける銘柄でリスク度合いは大きい

③ディフェンシブ株:金利動向や景気動向に左右されにくい銘柄で比較的リスク度合いが小さい

ちなみにインベスコ世界厳選株式オ^プンのポートフォリオをこの3つに分けた結果が以下。

一般的にリスクが高い傾向がる金利敏感株と景気敏感株がポートフォリオの80%程度を占める。リスクは決して低くない。むしろ高い。

特に景気敏感株の比率が高いので景気後退局面では変動幅が大きくなる可能性が高い。

ホルダーはこの点には注意して欲しい。

運用概況と今後のファンド見通し(2024年1月31日)

以下はインベスコアセットマネジメントの見解。

■市場概況

①米国

1月の米国株式市場は上昇。月初、12月の米雇用統計で雇用者数が市場予想を上回ったこと、賃金も底堅いペースで上昇したことなどが好感され、株式市場は堅調に推移。月央には、一部の米連邦準備制度理事会(FRB)高官が、インフレの再燃がなければ利下げ可能と認識を示唆したこと、12月の米小売売上高が市場予想を上回ったことなどを受け、株式市場はさらに水準を切り上げ推移した。月末にかけては、米大手企業の好決算発表が重なったことを好感し、株式市場は高値圏で推移した。

②欧州

1月の欧州主要株式市場は市場によって異なる展開となった。大陸欧州では、月初、欧州中央銀行(ECB)による早期の利下げ観測が遠のき、株価の重石となったこと、11月のドイツ小売売上高が市場予想を大幅に下回ったことなどを受け、株式市場は上値が重い展開となった。その後、ECBが政策金利の据え置きと決定したものの、ラガルド総裁が賃上げの動きはわずかに鈍化していると言及したことなどが好感され、株式市場は月中の底値から上値を追う展開となり、高値圏で月末を迎えた。英国では、月央に発表された12月の小売売上高の伸び率が鈍化し、個人消費の弱さが意識されたこと、12月の消費者物価指数の伸び率が市場予想を上回ったことなどが嫌気され、月を通してみると株式市場は下落した。

③アジア

1月のアジア主要株式市場は、市場によって異なる展開となった。香港株式市場は、月央に発表された中国の2023年10-12月期の国内総生産(GDP)が市場予想を下回ったことなどが嫌気され、大きく下落した。オーストラリアでは、月初、オーストラリア準備銀行(RBA)が政策金利の据え置きを決定したこと、11月の雇用統計で雇用者数が市場予想を上回ったことなどが好感され、株式市場はわずかに上昇した。日本では、月初に発生した能登半島地震による経済への打撃懸念が高まり、日銀の金融政策正常化観測が後退したこと、日銀の金融政策決定会合で大規模金融緩和政策が据え置きされたことなどを受け、株式市場は大きく上昇した。、

■運用概況

AI事業の拡大が好感された米国のソフトウェア企業MICROSOFTや、堅調な業績が好感され株価が上昇した米国の保険会社PREGRESSIVEがプラスに寄与した。一方、株価上昇が一服したベルギーの化学品企業AZELIS GROUPや、不動産セクターが低迷する中米国の通信施設の所有・運営を主に行う企業AMERICAN TOWERが、マイナス寄与した。

1月は、米国の総合ヘルスケア企業UNITEDHEALTH GROUPなどをバリュエーションが魅力的な水準となったため追加で購入した。一方、株価が上昇した米国の半導体メーカーBROADCOMや米国のソフトウェア企業MICROSOFTを一部売却した。

■今後の見通し

今後も、金利・インフレ動向、各中央銀行の金融政策、地政学リスクの台頭等を背景に金融市場の変動性が高まる可能性がある。米連邦準備制度理事会(FRB)をはじめとする各国の中央銀行による利上げにより、インフレは鈍化しているが、今後もインフレや金利見通しについては注視が必要と考えている。景気は過度の悪化を伴わないソフトランディングとなるとの見方が多くなっているが、これまでの大幅な利上げ、個人貯蓄の減少、銀行貸出基準の厳格化などが、時間差で経済成長に影響を与える可能性があると考えており、株式市場は引き続き変動の激しい展開になると考えている。

今後も政策金利動向や経済イベントなどをめぐり、ボラティリティが高まることも考えられるが、世界の株式市場は中長期的に緩やかな上昇基調で推移していくと見ている。

このファンドでは、経営陣の質、ビジネスの構造的優位性、財務健全性などの観点で魅力的な個別企業に注目している。セクター配分はあくまで個別銘柄選択の結果だが、主に金融・資本財サービスをオーバーウエイト、主に情報技術、ヘルスケアをアンダーウエイトとしている。

今後も従来通りのボトムアップ・アプローチにより、キャッシュフロー創出力や配当成長率が高く、堅固な財務力を持ち、長期的視点から見たバリュエーションが魅力的な企業へ投資していく。

来月も安定した分配金を期待したい

来月も引き続き安定した分配金を期待したい。

ただ、このファンドを長期保有することによるデメリットもある。それは高い運用管理コストにより運用益が圧迫されること。

インベスコ世界厳選株式オープンの運用管理コストは年間1.903%。低コストのインデックスファンドであるeMAXIS Slimシリーズと比較すると圧倒的な高さ。高低差ありすぎて耳キーンなる。

基本的に運用管理コストは低いに越したことはない。ただし、運用管理コストは投資信託毎に決められているため、投資家に裁量権はない。無力。

コストを抑えたければ、運用管理コストの低いファンドを選択すればいいだけだが、分配金の質が担保されることに加えて、量も狙えるファンドは決して多くないんだ。

そのように考えると、インベスコ世界厳選株式オープンに投資しながらコストを下げる別の方法を考えるのが賢明。ただそのような方法はあるのだろうか?いやある。

それはこのファンドを松井証券で保有すること。

なぜなら松井証券には、投資信託を保有するだけ(※エントリーのみ必要)で最大1%のポイントが貯まる投信残高ポイント還元サービスがあるから。

還元率はファンドによって異なるが、インベスコ世界厳選株式オープンを保有する場合、年間0.80%のポイント還元を受けることが可能。還元分を考慮すれば、インベスコ世界厳選株式オープンの運用管理コストは実質1%程度に抑えることができる。マジ?!

さらに還元されたポイント使い方は汎用性が高い。

主な使い方は以下。

①投資信託を積立する

※ポイント積立対象ファンドは3つのみ

②PayPayポイントと交換する

※交換レート:松井証券ポイント100㌽=PayPayポイント90㌽

③dポイントと交換する

※交換レート:松井証券ポイント1㌽=dポイント1㌽

④Amazonギフトカードと交換する

※交換レート:1ポイント=1円

⑤商品と交換する

※3000種類以上の商品を交換可能

個人的にはAmazonギフトカードとの交換がコスパ良い。

いずれにせよ、どうせインベスコ世界厳選株式オープンを長期保有するなら少しでも有利になる証券会社を選択すべき。短期的には大きな差ではないが、長期的に見るとバカにできないくらい大きな差が生まれる。ちりつも。

コスパ良く運用したい人は是非検討して欲しい。既に他の証券会社でインベスコ世界厳選株式オープンを保有している人も、松井証券にそれを移管すれば還元を受けることができる。安心して欲しい。

運用管理コストを下げることも大切だが、固定費を抑えることも同じくらい大切。

ただ、全てを節約すると幸福度が下がる。食費や娯楽費がその最たる例。だから、節約するなら、幸福度が下がらない固定費を見直すべき。具体的にいうとそれは住宅ローン。

住宅ローンの金利を見直すだけでトータルで200万円以上返済額を抑えることも可能。検討しない手はない。ただ住宅ローンの借換は非常に手間がかかるの事実。しかし、あるサービスを活用すれば住宅ローン借り換えに掛かる手間を半分以下にしてくれる。詳細は以下の記事で解説済。

さらに、お金は使ってなんぼ。お金はあの世にもっていけないから。

個人的には、資産運用で得た利益は旅行に使っている。お得にリッツカールトンやシェラトンなどのラグジュアリーホテルに泊まる方法も記事にしているから、是非見て欲しい。