こんにちは。かわ吉です。

ピクテ・グローイング新興国株式ファンド(毎月決算・予想分配金提示型)の9月の分配金が発表されました。

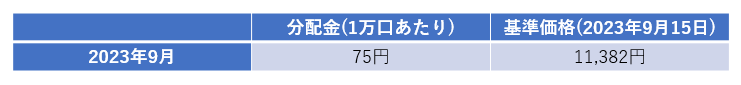

9月の分配金はこちらになります。

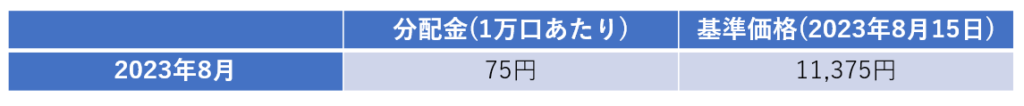

ちなみに8月はこちらになります。

ピクテ・グローイング新興国株式ファンド(毎月決算型・予想分配金提示型)は2カ月連続の分配金となりました。分配金は75円です。決算日の前営業日の基準価格に応じた分配方針通りの分配金が支払われました。

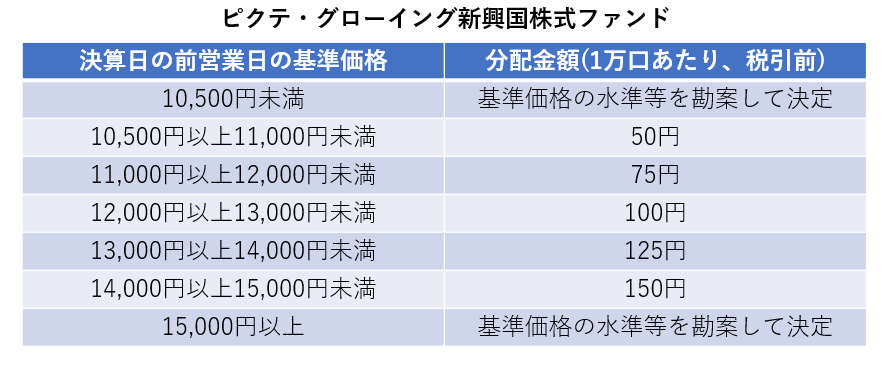

ちなみにこのファンドの分配方針は以下になります。

人気のインカムファンドであるアライアンスバーンスタイン米国成長株投信C・Dコースの分配方針と比較すると分配方針は細分化されています。

このファンドの詳細や魅力は以下の記事で解説しておりますので是非チェックしてください!!

ここ数年は、米国株ブームもあり、米国株や先進国株がメインの投資対象であるインカムファンド(AB米国成長株投信や世界のベスト)に集中投資している人も多いと思います。

今後、経済成長率で比較すると先進国より新興国の方が高くなる見通しであり、新興国株が先進国株をアウトパフォームするフェイズが来るかもしれません。

そのように考えると短期的には、AB米国成長株投信や世界のベストでは安定したインカムが狙えないかもしれません。ということはこれらのファンドに以外に分散投資して、インカムの収入源を増やすことも大切だと思います。

そして、その分散投資の対象として有効になるかもしれないのが、ピクテ・グローイング新興国株式ファンド(毎月決算・予想分配金提示型)だと考えています。

このファンドのコンセプトや予想分配金提示型などの仕組みは非常に投資妙味を感じます。

ただ一方でこのファンドは2023年4月に設定されたばかりの新設ファンドです。

つまり、実力は未知数です。ということは、基準価格や分配金実績の経過観察をして投資判断をするべきだ思います。

そこで、毎月発行される月次レポートをベースにこのファンドの動向をチェックしていこうと思います。

この記事が読者の資産運用の一助になれば幸いです。

かわ吉はツイッターもやっておりますので是非フォローをよろしくお願いします。

ファンドの基本情報

■ファンドの現況

基準価格と純資産総額の推移は以下になります。

基準価格は、対前月比で+54円となりました。純資産も+3.0億円となっています。今のところは順調に推移しています。

基準価格も大切ですが、それ以上に純資産はもっと大切です。これが少ないと繰上償還のリスクが高まるからです。一般的には純資産が30億円を下回るとそのリスクは高まります。繰上償還されると投資家の意向は関係なく強制解約されますからね。だから、まずはこのファンドに純資産30億円の壁を突破して欲しいところです。

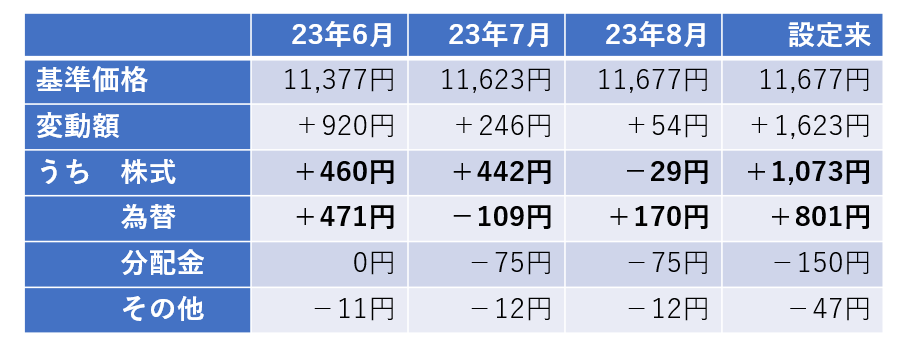

ちなみに基準価格変動の内訳は以下になります。

8月は、株価が下落しましたが、為替でその下落分以上をカバーしました。円安恐るべし。。。

ポートフォリオの状況

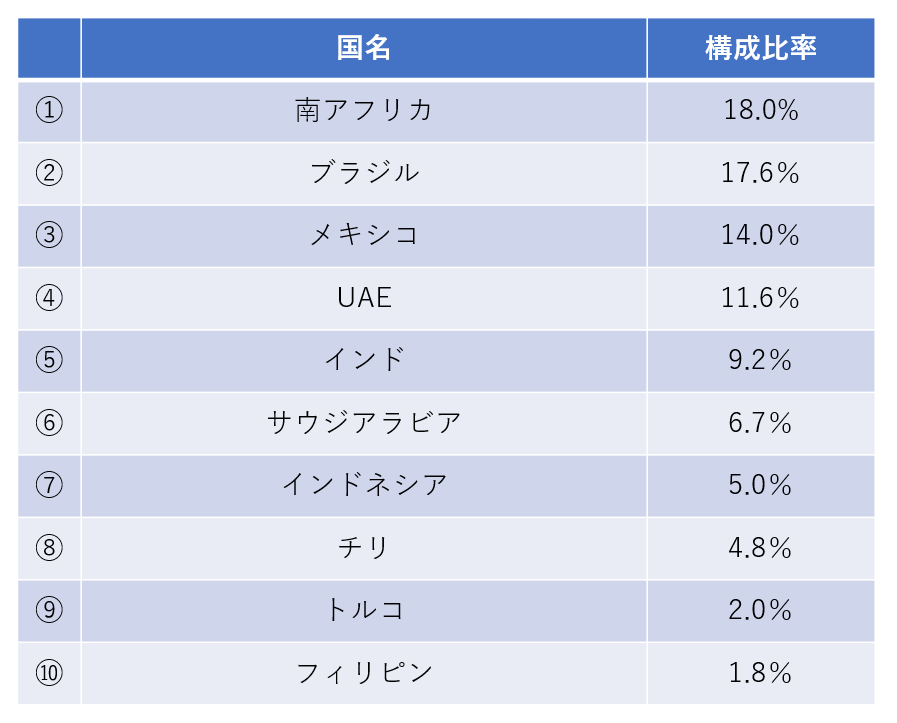

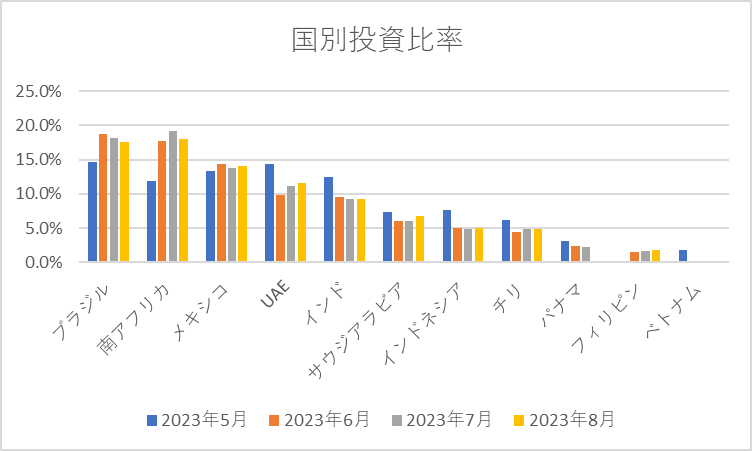

国別の投資比率は以下になります。

国別の投資比率に大きな変化はなさそうです。

7月と比較すると、メキシコ・UAE・サウジアラビア・インドネシア・フィリピンの比率が上がりました。

ただ全体的に、ポートフォリオに大きな変化はありません。しっかり分散投資されているので問題ないと思います。

新興国株投資は、先進国株投資と比較してカントリーリスクが高いので、分散投資が基本です。一般的に新興国は政治・経済・社会情勢が先進国と比較して不安定ですから。

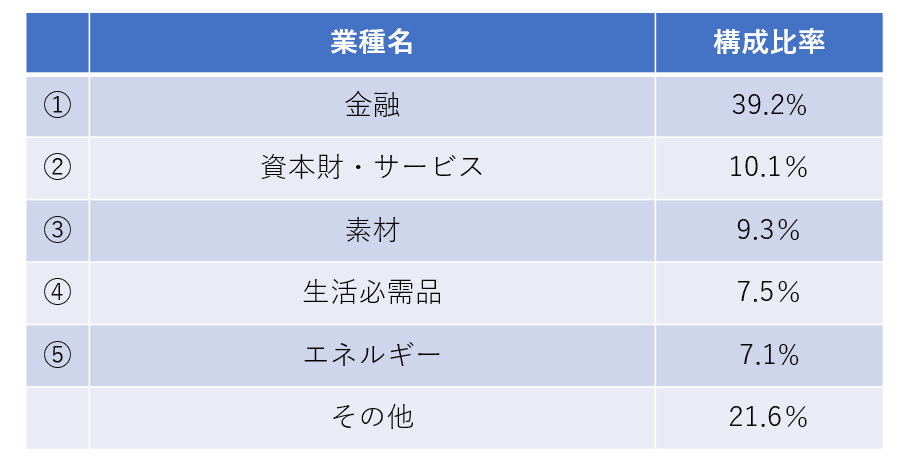

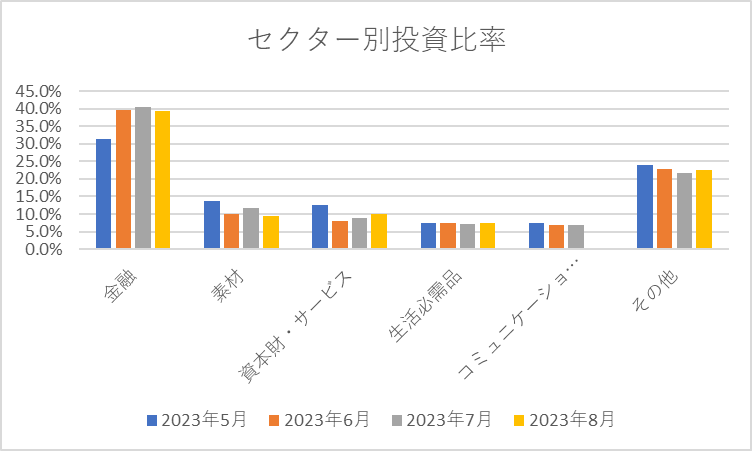

セクター別の投資比率は以下になります。

先月に引き続き金融セクターの比率は、約40%となっています。

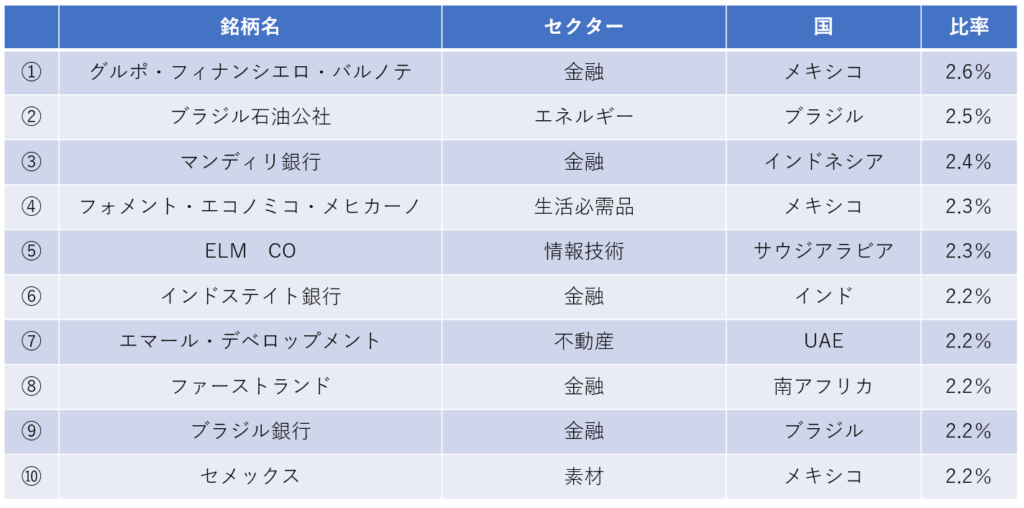

続いて組入上位10銘柄についてチェックしてみましょう。

組入比率が1番高い『グルポ・フィナンシエロ・バルノテ』は、メキシコの大手金融会社の一角を占めています。銀行業務、ホールセールスバンキング、保険、年金、老後貯金などのサービスを提供しています。

組入上位10銘柄は先月と比較すると大きく変動しています。これは、1銘柄当たりの組入比率が3%前後に抑えらているためです。少し相場変動や、売買ですぐに上位10銘柄は入れ替わります。

これはしっかり分散投資がされている裏返しでもありますので投資家にとっては良いことだと思います。

市況状況と今後のポイント

■市場概況

8月の新興国株式市場(現地通貨ベース)は月間で下落となりました。

新興国株式市場は上旬、格付会社による米国国債の格下げや米国経済の底堅さを示す経済指標の発表などを受けて米長期金利が上昇したことなどを背景に、下落しました。その後も、中国から発表された経済指標が弱い内容であったことや、中国の不動産大手企業の経営危機などから、リスク回避の動きが強まり、下落基調が続きました。月後半にかけては米長期金利の上昇に一服感がみられたことや、中国当局による景気刺激策や株価対策などの政策期待の高まりが追い風となり上昇に転じましたが、月間では下落となりました。

国別(現地通貨ベース)では、インドは、相対的に小幅ながら下落となりました。ITサービスを中心とした情報技術セクターは堅調であった一方、インド準備銀行(中央銀行)が預金準備率を引き上げたことなどから銀行銘柄を中心に金融セクターが下落となりました。また、7月のインフレ率が再び加速したことを受けて、インド中銀がタカ派姿勢を強めるとの警戒感もマイナス材料となりました。ブラジルは、中国の政策期待を受けて原油や金属価格が反発したことから、月後半には反発したものの、月間では下落となりました。南アフリカは、主力の素材セクターの銘柄を中心に下落となりました。中国は、月後半に政策期待の高まりを受けて反発したものの、景気先行き懸念や不動産業界の信用不安などが重荷となったことから月間では下落となり、下落率も相対的に大きくなりました。

■今後のポイント

長期的には、新興国経済は、若い労働人口が豊富であることなどを背景に、中間所得層の持続的な拡大や構造変化に後押しされ、先進国を凌ぐ成長力を有しているとの見方には変更ありません。

新興国株式のバリュエーション(投資価値評価)は、先進国株式に比べて依然として魅力的な水準にあります。また、インフレの伸び率の鈍化を受けて、米国の利上げサイクル終了が視野に入りつつあることは、一段の米ドル高の可能性を後退させ、新興国市場にとっても追い風となると考えられます。

さらに、アジアを中心に新興国は「デジタル化」や「テクノロジー」の分野をけん引する存在であるとともに、脱炭素など世界的な環境課題においても、CO2(二酸化炭素)排出削減などで重要な役割を担いつつあるとみており、これまで見過ごされてきた、あるいは新たな価値の発掘につながる可能性があると期待しています。

4か月連続の分配金も期待できる

今の基準価格を維持できれば、来月も分配金が期待できそうです。非常に良いタイミングで設定されたファンドなので今後が非常に楽しみです。

ただ、このファンドはあくまで新興国株ファンドなのでリスクは比較的高めです。なので、このファンドへの集中投資は止めましょう。あくまでも先進国株式や米国株式を土台として築いた上で、スパイス的な要素で投資してください。

もちろん集中投資すれば大きなリターンを狙うことができるかもしれませんが、ハイリスクなので私はオススメしません。

あとこのファンドの課題は、販売会社が圧倒的に少ないことです。

現状の販売会社は以下の3社のみです。

『SBI証券があるので問題ないだろう!』と感じた方も多いかもしれませんが、このファンドはSBI証券において対面販売のみの買付しか受け付けていない(2023年7月時点)ので、手軽には投資できません。この点にはご注意ください。

本音を言うと、圧倒的な還元率の投信毎月現金・ポイント還元サービスがある松井証券で取り扱ってくれればインカム投資家にとっては、非常に有難いと思うのですが。

松井証券さま!!是非取り扱いをよろしくお願いいたします!!

以上、お役に立てれば嬉しいです。引き続きこのファンドの動向は追っていきます!!

以下のような記事も書いています。